「劣後債」正しく理解できている? 米ドル債券を例に運用のプロが詳しく解説

2024年1月に始まった新NISAにより、今まで主にその資産を現預金しか持たなかった多くの日本人が新たな投資家となり、大量の資金が日本株や投資信託に流入しました。しかし、その後のトランプショック等の影響により、株式相場は乱高下を繰り返し、投資リスクが顕在化しています。

本稿では、投資リスクを分散させる資産配分を考えるうえで、有力候補となりうる米ドル債券、その中でも特に劣後債について、株式会社ウェルス・パートナー代表取締役の世古口俊介さんに詳しく解説して頂きます。

※本稿は、世古口俊介著『富裕層のための 米ドル債券投資戦略』(総合法令出版)より内容を一部抜粋・編集したものです

劣後債の仕組み

劣後債は、前編・後編2回にわたってご説明した「米ドル債券の仕組み」の債券種類の一種です。

会社しか発行することはないので、社債の一種と考えてください。劣後債をわかりやすく表現すると「普通社債より多くのリスクを取る代わりに、高い利回りを得ることができる債券」です。

劣後債の代表的なリスクは「倒産したときにお金が返ってくる順番が普通の社債よりも遅い」というリスクです。その倒産時の元本回収率の低さを受け入れるなら、同じ発行会社の普通社債だと利回り4%のところを劣後債だと5%得られるというメリットがあります。

上乗せされる利回りは発行会社やそのときどきの市況環境によって異なりますが、とにかく劣後債は利回りの目標が高く、リスクを取れる富裕層にとっては魅力的な米ドル債券の一種なのです。

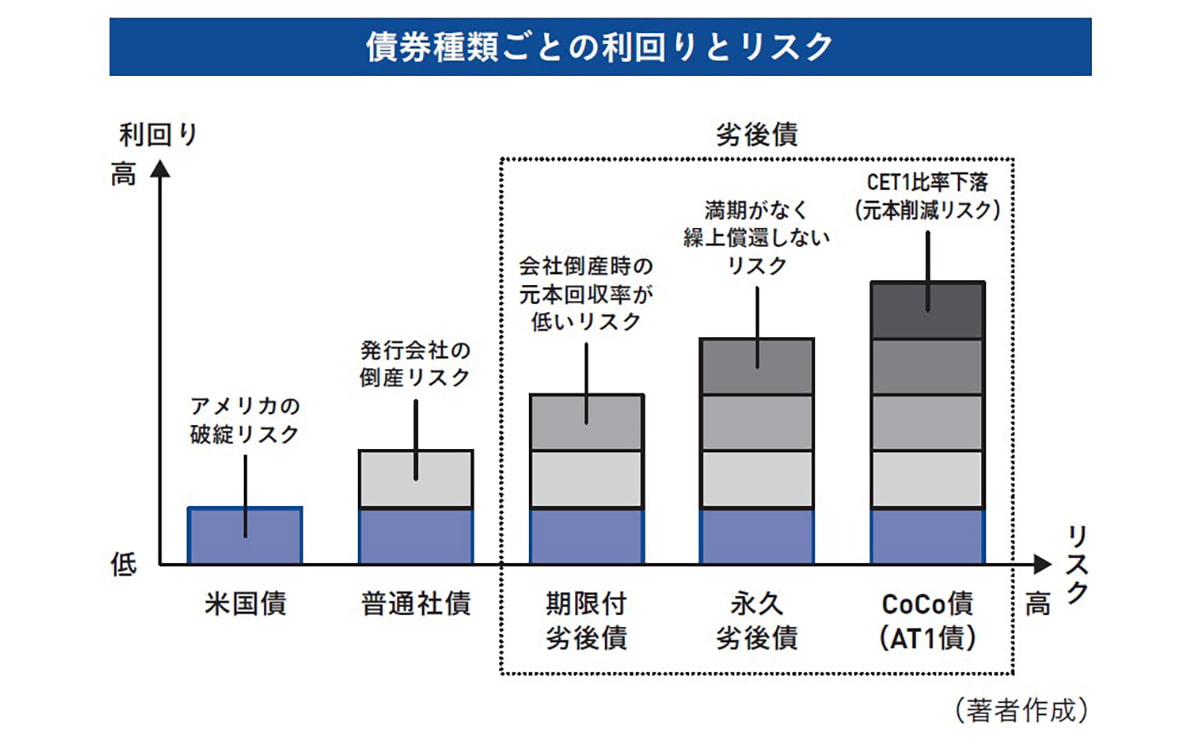

債券種類ごとの利回りとリスク

劣後債にはいくつかの種類があります。

ここで改めて米国債、普通社債、劣後債を含めたすべての債券種類の利回りとリスクの関係を確認していきましょう。

劣後債単体で考えるよりも理解が早いと思います。図に示されているように、左の債券になればなるほど利回りと投資リスクが低く、右の債券になるほど利回りとリスクが高くなります。

なおこの債券種類のリスクは右にいくほど積み上がるイメージで、右の債券は左の債券のリスクをすべて含んでいるということを表しています。

一番左側の「米国債」から見ていきましょう。

米国債はすべての債券のベースとなる米ドル債券の王様のような存在です。王様なので一番安全な場所にいてもっともリスクが低いですが、利回りも一番低くなっているわけです。

米国債のリスクは当然、アメリカという国の破綻リスクで、すべての米ドル債券に含まれるリスクになります。

次に米国債の右側の「普通社債」です。多くの会社が発行していてもっともポピュラーな社債がこの普通社債で、一般的に社債といえばこの普通社債を指しています。

普通社債は米国債のリスクに債券を発行している会社が倒産するリスクを上乗せしたイメージです。会社の倒産リスクが上乗せされている分、米国債よりも利回りが高くなるわけです。

次に普通社債の右側の「期限付劣後債」です。

ここからがいよいよ劣後債という債券種類になってきます。期限付劣後債は普通社債のリスクに、発行会社が倒産したときに普通社債よりも投資元本が返ってくる順番が遅いというリスクが上乗せされています。

発行会社倒産時の元本回収率が低いというリスクを負っているその分、普通社債より高い利回りを得られるわけです。

次に期限付劣後債の右側の「永久劣後債」です。

債券というのは通常、債券の投資元本が返ってくる満期というものが決まっていますが、満期がないのがこの永久劣後債です。満期がなくいつ返ってくるかわからないので永久劣後債と名付けられたわけです。

期限付劣後債にわざわざ期限付とあるのはこの永久劣後債と混同しないためです。満期はありませんが、代わりに「繰上償還日」というものが設定されており、繰上償還日に投資元本を返済するかどうかを発行会社が決めることになります。

つまり債券保有者は満期がなくて、繰上償還日にも返ってくるかどうかわからないというリスクを負っているわけです。その元本が返ってこないかもしれないというリスクが上乗せされている分、永久劣後債は期限付劣後債より利回りが高いのが一般的です。

最後に一番右側の「CoCo債(AT1債)」です。

CoCo債の最大のリスクは「CET1比率下落による元本削減リスク」です。

CoCo債には発行している銀行のCET1比率という条件がついています。銀行の自己資本の中でもっとも資本性が高い自己資本比率の水準が5%や7%を下回ったら、元本を全額削減するもしくは債券を株式に転換するという特殊な条件です。

永久劣後債の本来のリスクに加えて、このCET1比率下落による元本削減リスクという特殊な条件がついているので、CoCo債はあらゆる債券種類の中でもっとも利回りとリスクが高くなっているのです。

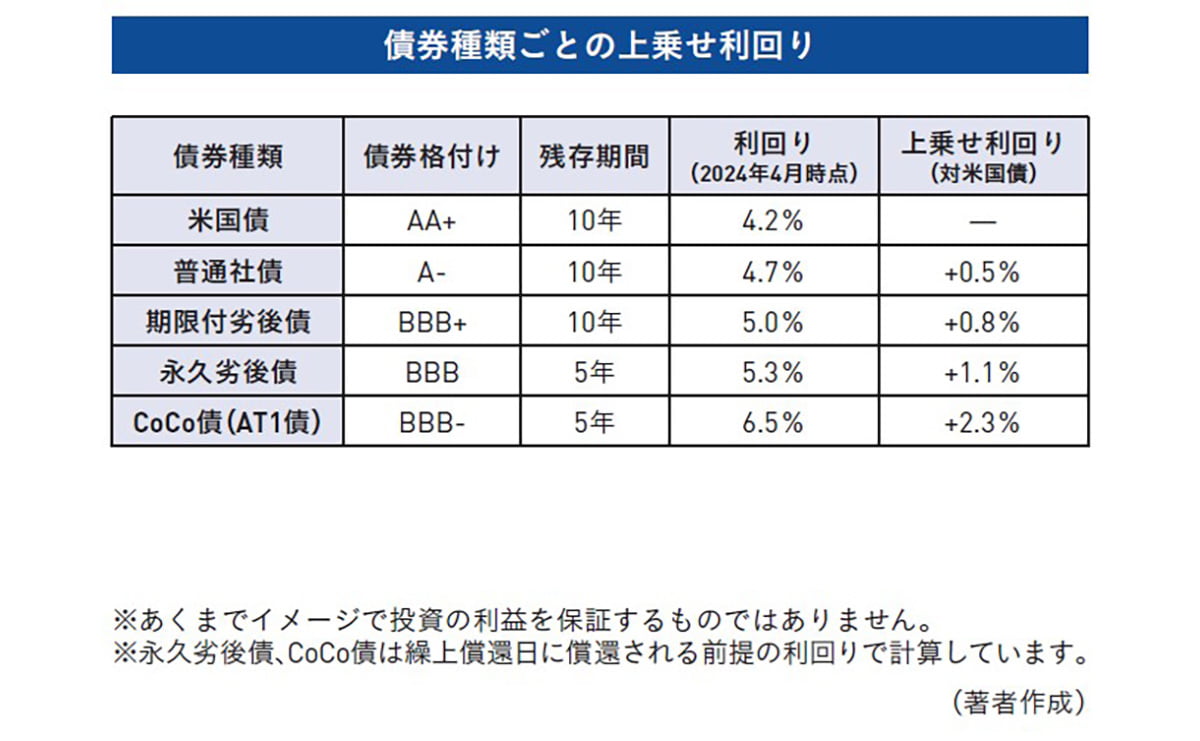

債券種類ごとの上乗せ利回り

ここからは劣後債の投資メリットになる債券種類ごとに上乗せされる具体的な利回りについて説明していきます。

図の利回りについてはあくまで2024年4月時点で確認した水準です。

利回りはそのときどきの経済や金利環境、発行体の状況によって全く異なりますので、その点は十分にご注意ください。

債券格付けや残存期間は債券種類ごとに一般的に流通が多そうな格付けや期間を採用しています。

図の利回りを見てもらうとわかるようにリスクが高い下の債券種類にいけばいくほど、債券の格付けが低くなり利回りが高くなっていることがわかります。

そして一番、重要なのが図の一番右側の列の米国債の利回りに対して、どれくらい利回りが上乗せされているかという「上乗せ利回り」の水準です。

劣後債はこの上乗せ利回りが高ければ高いほど投資するメリットがあります。

逆に上乗せ利回りがあまりないのであれば、投資するメリットが低くなります。

2024年4月時点ですと、米国債に対して期限付劣後債でプラス0.8%、永久劣後債でプラス1.1%、CoCo債でプラス2.3%の上乗せ利回りを得られる状況ということです。

では2024年4月時点の上乗せ利回りが高いか低いかでいうと、平均より少し低いくらいだと考えています。

米国債利回りに対して、格付けBBB +の期限付劣後債はプラス1%くらいが平均的な上乗せ利回りだと思いますが、図ではプラス0.8%なのでやや低いなと個人的には感じます。

上乗せ利回りが高くない理由は2024年4月時点で、景気が良く株価も高くてみんなが「会社なんて潰れないよ」と楽観的になっているからです。

みんな会社が潰れないと思っているので、倒産時の元本回収率の低さがリスクの劣後債に対しても「たいしたリスクではない」と思われていて、みんなが劣後債に投資することで利回りが低下しているのです。

THE21の詳細情報

アクセスランキング(週間)

更新:03月13日 00:05

- 高血圧改善に必要な運動量は? 専門医が警告する「ハードな運動」のリスク

- 血圧を下げる「カリウムが豊富な食材」とは? 高血圧専門医が解説

- 医師が語る、40代からの健康診断で必ずチェックすべき「4つの数値」

- 億万長者になるには? 「稼ぐ人の習慣」を学ぶための書籍3選

- 高血圧専門医が教える「ほんの少しの意識」で降圧が優位に進む2つの秘策

- 誰でも「話の面白い人」になれる8つのテクニック

- 「街」への早めの住み替えで健康寿命を延ばそう。人生100年時代、住まいの常識もアップデートを!

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 血圧を下げるには減塩だけでは不十分? 医師が語る「カリウム摂取」の重要性

- 年間配当200万円超を達成した投資家が保有する「高配当株トップ10」