年間配当200万円超を達成した投資家が保有する「高配当株トップ10」

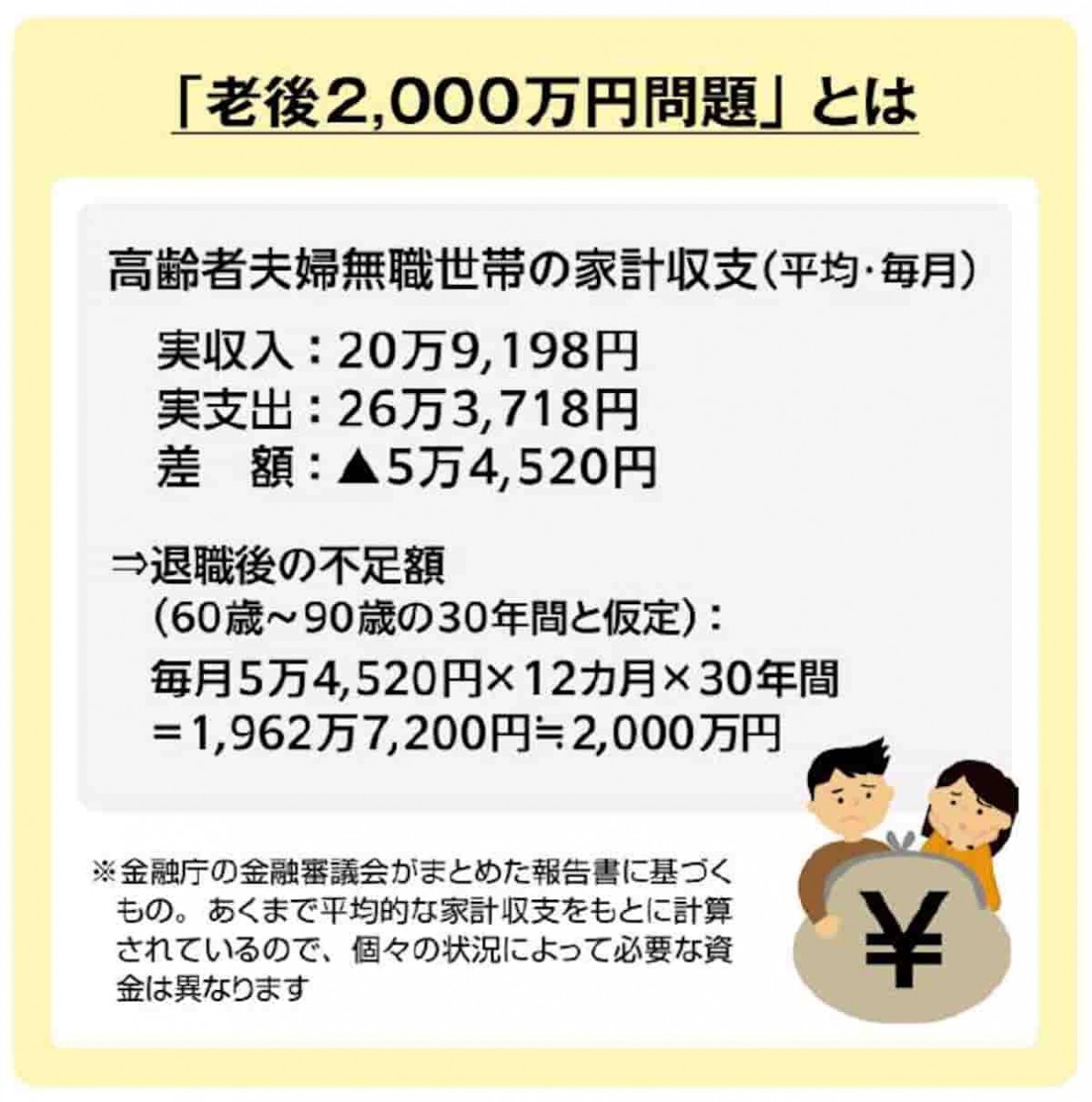

「老後2000万円問題」が叫ばれ、毎月5万円、人によってはそれ以上が不足すると言われている老後のお金。しかし、月に10万円=年間120万円の配当金収入を作れたら、不安もかなり軽減されるはずだ。『THE21』2024年9月号では、元サラリーマンで、資産1.8億円+年間配当200万円超を達成した個人投資家の桶井道氏に、すぐに始められる高配当株のやり方を取材した。

※本稿は、『THE21』2024年9月号特集「老後のお金「これで安心!」講座」より、内容を一部抜粋・再編集したものです。

※本稿は2024年8月時点の情報に基づき、投資に対する著者の考え方を示したものであり、個別の金融商品を推奨するものではありません。金融商品の価値は状況によって変動しますので、購入の可否を含む投資の判断はご自身の責任で行なうようお願いいたします。

「じぶん年金」は高配当株投資で

私は25年間の会社員生活で資産1億円+年間配当(手取り)120万円を築き、2020年に47歳でサラリーマンを卒業しました。現在は、資産1.8億円+年間配当230~240万円(見込み)です。

ただ、資産が約2億円あるといっても、それで万全ではないので、毎月、ちゃりんちゃりんと入ってくる配当金の存在はまるで「じぶん年金」のようで心強いです。

私の投資歴は25年。その間、色々な投資をしてきましたが、世界の高配当株や増配株の優良銘柄を買ったら売らないで長期保有する「ぐうたら投資」を確立してからは、資産形成スピードが上がりました。この4年弱で資産を1億円から1.8億円強に増やすことができたのには、「ぐうたら投資」が大きく寄与しています。

2024年から、利益に対してかかる約20%の税金が一生タダになる新NISAが始まりました。投資先として、日本の高配当株も人気と聞きます。日本企業は、増収増益を背景に、配当金を増やす、自社株買いで株価を上げるなど株主を意識した経営を始めているように感じます。今、日本株には追い風が吹いていると言えるでしょう。

ところで、もう何度も聞いてウンザリしそうですが、いわゆる「老後2000万円問題」。ざっくり言えば、生活費として月額5万円不足するというものですが、であるならば高配当株から年間120万円の配当金をもらうことを目標にされてはいかがでしょうか。平均して月額10万円。公的年金に加えて、この「じぶん年金」を構築することができれば、人生100年を生き抜けるのではないでしょうか。

では、年間120万円の配当金を得るには、どれくらいの原資が必要だと思われますか?

配当利回り3%としましょう。そこから逆算しますと......120万円÷3%=4000万円となります。「そんなに無理だよ!」と引かれた方もおられるかもしれません。でも大丈夫です。日本株の高配当株の中でも増配株を選べばいいのです。

増配株とは、配当を毎年のように増やし続ける株式のことを言います。長期保有によって、投資額(=取得額)に対する配当利回りが高まっていく。つまり、超高配当化するのです。

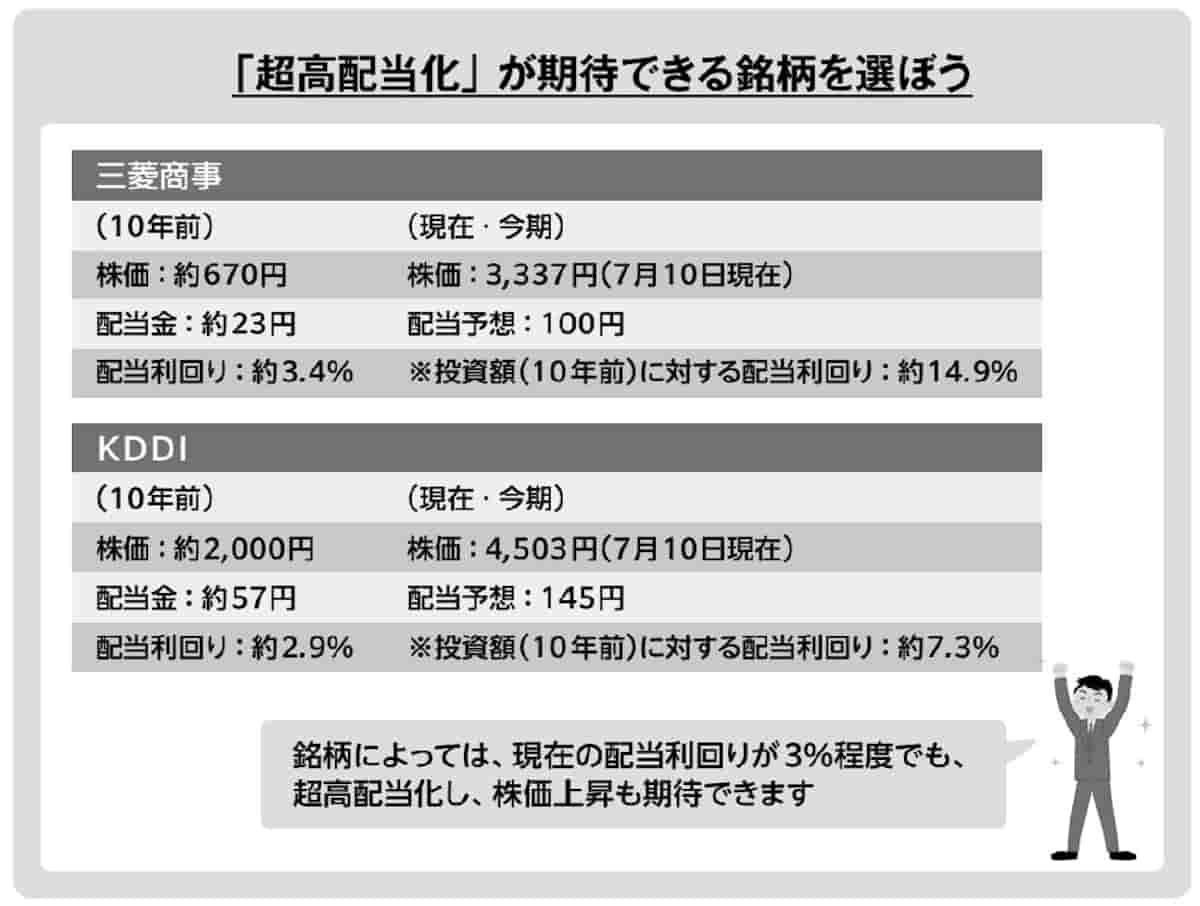

増配株投資なら、高配当と含み益で「二度美味しい」

ここで、そのような超高配当化した銘柄を2つ紹介しましょう。総合商社1位の三菱商事は、10年前の株価が670円程度でした。当時の配当金は年23円くらいです。よって、配当利回りは約3.4%です。それが10年間で増配を重ね、今期の配当予想は100円まで増えました。投資額に対する配当利回りを計算してみましょう。100円÷670円×100=約14.9%です。

また、連続増配で有名なKDDIは、10年前の株価が2000円程度でした。当時の配当金は57円くらいです。よって、配当利回りは約2.9%です。それが今期の配当予想は145円です。投資額に対する配当利回りは、約7.3%です。

つまり、現在の配当利回りが3%程度でも(これでも高配当です)、増配株を選択すれば、超高配当化するということ。また、増配するということは好業績を背景にしていることが基本ですので、株価も上昇する可能性が高いです。

先ほどの2つの銘柄も、三菱商事が10年間で5倍程度、KDDIで2倍程度となっています。増配株なら、超高配当化するうえに含み益も増えて、「二度美味しい」投資と言えます。 こうして考えれば、今すぐ4000万円も工面する必要がないことがおわかりいただけるでしょう。

他方で、これは好調な増配株の「過去の話」で、すべての銘柄で、かつ将来にわたって、このようなパフォーマンスが必ずあるわけではありません。投資で期待できる利益としては、年間5%程度を目標にするのが妥当だと思います。 ただ年率5%でも、年月を味方にして、配当金を再投資することで複利効果を得られれば、大きなお金になります。

毎月8万円を積立投資して年率5%で複利運用できれば、元金960万円が10年後には約1240万円、20年では元金1920万円が約3280万円になります。 ご自身の投資可能額やいつまで労働するか、退職金の金額、公的年金の予定額(ねんきんネットで確認できます)などを鑑みて、プランを決めましょう。

例えば、退職金が1000万円、投資で1240万~3280万円(貯金は投資に回さず維持)なら、合計2240万~4280万円です。配当利回り3%で投資すれば、年間配当は67万~128万円となります。

今を楽しみつつ、将来にも備える節約術

ただもちろん、投資には種銭がいります。その種銭を作るには支出の見直しが必要ですが、その前に大切なことをお伝えします。それは「楽しいことの仕分け」です。自分が、夫婦が、楽しいと思うこととそうでもないことを仕分けして、ランクづけしていきましょう。

楽しいことの上位となるものへの支出は大目に見ます。例えば、ディズニーランドが好きなら年に一~二度は行ってもかまいません。そこでしっかりと支出して、今の生活を楽しむことが重要です。お金の威力を知ることは、節約や投資へのモチベーションとなります。

他方でランクが低いものへの支出は減らしていきましょう。特に、固定費から見直すことをお勧めします。固定費はいったんカットもしくは減額すれば、永遠に節約効果が続くからです。具体的には、お酒をよく飲む方は健康面からも量を見直しましょう。それ自体が支出になるばかりか、やがて病気になると、それも固定費となります。

習慣化した自販機・コンビニの缶コーヒーやランチ時の高価なドリンクも、積もりに積もれば大きなお金に化けます。これも固定費と言えるでしょう。 ほとんど使っていないサブスク契約はありませんか? ジムに行かなくともウォーキングやランニングは公道で、筋トレは自宅や公園でできます。こうして積み上げていけば、結構な額が工面できるはずです。

また、50代といえば、そろそろお子さんが就職され、手が離れる時期でしょう。お子さんにかかっていた教育費や生活費が必要なくなります。それらを投資に回すのが一番簡単でしょう。

今50歳なら、60~65歳まで「10~15年集中」と割り切って頑張りましょう。 当然、働き続けるという手もあります。健康寿命は男性が73歳、女性が75歳(内閣府「令和5年版高齢社会白書」)。そこまで働くならまだ20~25年あります。だから安心してください。50歳でも老後資金の準備は、まだ間に合いますよ!

THE21の詳細情報

アクセスランキング(週間)

更新:02月22日 00:05

- 50代で「腐っていく人」「花開く人」の決定的な違い

- 現政権は「経済がまったくわかっていない」? 日銀・政府の致命的判断ミス

- 誰でも「話の面白い人」になれる8つのテクニック

- 個別株には手を出さない...投資歴25年「パックン流・超堅実な投資術」

- 止まらない円安にどう備える? 日本が再びハイパーインフレに陥る可能性

- なぜ50代から「すごい人」より「いい人」を目指すべき? 年代で変わる生き方戦略

- 物価上昇はまだまだ続く...元モルガン銀行東京支店長「日銀が金利を上げられない本当の理由」

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 元シャープの技術者が社長に。「何か」が違う美容家電で急成長

- 老後いくらあれば満足? 60歳でリタイアできる人の“枯渇しない資産”の築き方