金利変動に備えるには? プロが解説する「不動産投資のメリット・デメリット」

2024年08月29日 公開

2024年12月16日 更新

不動産投資に興味はあるけれど、投資金額も大きいし、不安でなかなか一歩が踏み出せない──そんな人も多いだろう。『THE21』2024年9月号では、まずはほかの投資とは異なる不動産投資ならではのポイントを学ぶべく、100億円を超える資産を運用中の個人投資家・玉川陽介氏に、不動産投資初心者が抱きがちな疑問をぶつけてみた。

※本稿は、『THE21』2024年9月号特集「老後のお金『これで安心!』講座」より、内容を一部抜粋・編集したものです。

※本稿は2024年8月時点の情報に基づき、投資に対する著者の考え方を示したものであり、個別の金融商品を推奨するものではありません。金融商品の価値は状況によって変動しますので、購入の可否を含む投資の判断はご自身の責任で行なうようお願いいたします。

ほかの投資と比べて自己資金比の利回り(ROE)が高い

Q1.不動産投資ならではのメリットやデメリットには、どんなものがありますか?

A.証券投資と比べると、4つのメリットが挙げられます。

①銀行借入により高いレバレッジをかけられること。そのため、多くの場合、ほかの投資と比べて自己資金比の利回り(ROE)が高い(効率良く利益を得られる)

②ハイレバレッジにもかかわらず、物件価格が下落してもロスカット(=損切り。FX取引で一定水準以上の損失が発生した場合に強制的に決済する仕組み)されることがなく、持ち続けられるという特殊性があること。そのため、購入後に物件価格が下落しても、賃料による安定収益を得ることができ、慌てる必要がない

③不動産を保有していると、相続、税金、借入が有利になること。社会システム上の優遇があると言える

④インカムゲイン(資産を保有していることで継続的に得られる収入)投資の側面も強いので、収益シミュレーションをきちんと行なえば、将来の収益を見通しやすいこと

また、金利が急騰しない限り、賃料収入によるインカムゲインと、物件価格上昇によるキャピタルゲイン(保有している資産を売ったときの売却益)の両方が狙えてインフレにも強い、というオールマイティな面もあります。

一方のデメリットとしては、自営業的なスキルが求められることが挙げられます。税務申告、金融機関や不動産業者とのつきあい、法規制や業界慣習、複雑な書類の理解、購入後の賃貸管理などが必要になるため、あまりにも忙しい人や業者とのやり取りが苦手な人には厳しい面があるでしょう。

賃貸管理は管理会社に委託することもできますが、何から何まで人任せにすると、管理が最適にならず、空室や修繕で苦戦することになります。相続で不動産を取得した人が失敗するのは、だいたいこのパターンです。

Q2.不動産投資には、どのような戦略がありますか?その中で「会社員×初心者」にお勧めの戦略はどれですか?

A.不動産投資には、3種類の戦略があります。1つ目はコア型。駅前の商業ビルや都心の花形物件に投資し、子孫にも相続していくものです。低利回りですが、金塊の購入などに近く、長期に渡って普遍的な資産価値を維持できます。

2つ目はコアプラス型。一等地を避けて、二等地以下のマンションなどに投資するものです。物件に派手さがなく面白みは少ないのですが、保有するだけでも相応の利回りが得られるため、インカムゲインと将来的なキャピタルゲインの両方を見込むことができます。

3つ目は業者型。リノベーション、テナントとの賃料交渉などで価値を高めて転売するなど、不動産業者が日常的に行なう手法です。

不動産投資初心者にお勧めしたいのは、2つ目のコアプラス型です。基本的には、「地味で普通の物件」を購入し、中長期で保有するだけでOK。保有期間中は満室を目指して、賃料収益の最大化を図ります。

保有期間中のキャッシュフロー(賃貸収入からローン支払いや諸経費を除いて手元に残るお金)がごくわずかだったとしても、長期で保有すれば残債が減ります。そうすると、仮に購入時と同額で売却した場合、減らした残債分は売却時に現金化される仕組みのため、最後には利益を得られます。

高齢の富裕層なら、1つ目のコア型もいいでしょう。一等地やプレミアム物件のほうが、相続税は安くなる傾向があります。また、3つ目の業者型は、1000万円程度の価格帯から参入することはできますが、不動産業者と競合することになります。何らかの得意分野がなければ勝つことが難しく、目利きに優れた人、自分で部屋の修繕ができる人、民泊の集客などができる上級者向けです。

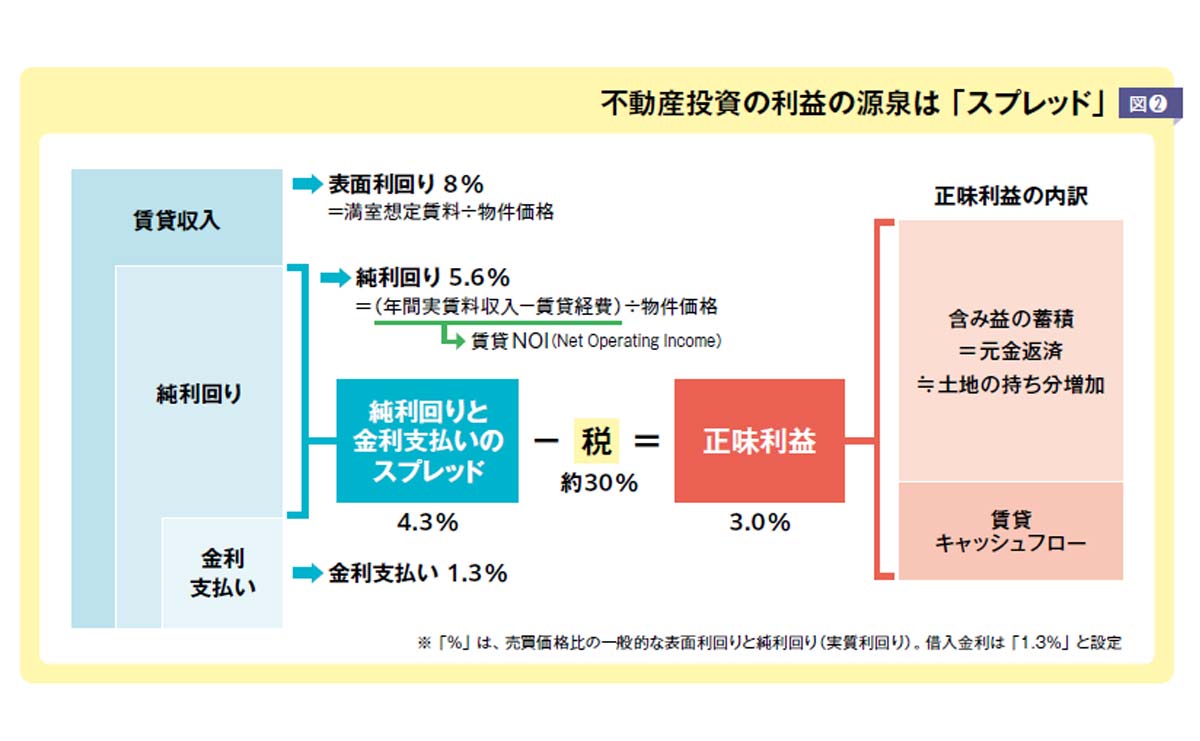

収益計算は「スプレッド」に注目

Q3.不動産投資は銀行借入ができるといっても、金額が大きいので、ローンを組むことに不安を感じてしまいます。収益計画はどのように立てればいいのでしょうか?

A.不動産の収益計画を立てるのは簡単です。どの物件を買うときでも計算方法は同じなので、既製の収益シミュレーションを使えば、自分で一から作る必要はありません。「不動産投資シミュレーション」とネットで検索すれば、無料でシミュレーションができるサイトやアプリも見つかります。

ただし、無料で利用できるものは簡易版が多いので、様々な条件を入れて精緻に収益計算をしたい方にお勧めしたいのは、私の著書『Excelでできる不動産投資「収益計算」のすべて』で付録として提供しているExcelシートです。これは不動産投資家が利用する収益シミュレーションの中では最もシェアの高い計算シートの一つで、この計算シートを使えば、30年先までの収益やキャッシュフローが計算できるので、不確実な要素は少なくなります。

収益構造で覚えておきたいのが、「不動産投資の利益の源泉はスプレッド」ということです(上の図)。銀行借入をして物件を購入する場合、安定した高い賃料収入(純利回り)と低い借入金利の差額(スプレッド)こそが、不動産を保有した際の利益の源泉となっていることを理解しておきましょう。この「純利回りと金利支払いのスプレッド」から税金を差し引いた残りが正味利益であり、毎年の純資産増加額となります。

Q4.コントロールできない金利の変動などには、どのように備えるといいですか?

A.不動産投資において、不確実な変数となり得るのは、売却時期・売却価格・金利の3つだけです。投資理論によれば、利益が一定なら、売却時期が遅くなればなるほど利回りは下がります。儲けが同じなら、早く儲かったほうがいい、ということですね。

ですから、それなりの時期が来たら売却して利益を確定させられる物件がベストですが、長期投資が前提なら、売却時期はそこまで気にする必要はありません。自分のライフスタイルに合わせて、現金が必要なときがきたら売れば良いでしょう。

売却価格については、数年後の価値がどうなるかわからないのは皆同じです。将来の売却価格を正確に予想しようとしても意味がありません。ただし、「売却時にいくらを下回ったら赤字になるか」という試算をして、ストレス耐性を計算しておきましょう。

最後の金利変動ですが、備え方としては、事前にいくらまでの金利に耐えられるかシミュレーションして、低金利での借り換え先となる地方銀行や信用金庫との取引実績を事前に作っておくことが必要になります。高金利の金融機関は自己資金が少ない初心者サラリーマンにも貸出の門戸を開いていることが多いので、最初はそうしたところで借り、慣れてきたら金利の安い金融機関を開拓して借り換える、ということが、金利上昇の防衛策になります。

成功確率を上げるために準備しておくこと

Q5.物件選びでは、どんなポイントに注目すべきですか?

A.まず必須なのが、収益シミュレーション上で設定した想定賃料や空室率を達成できる物件かどうかを確認することです。売主が作成した想定賃料や空室率を妄信せず、賃貸仲介業者や管理会社にも見通しを聞くなどして、自分自身でもリサーチしましょう。もしシミュレーションよりも空室が多くなってしまった場合は、想定していた利益が出ないことになるので致命的です。

一方で、もともと空室が出る想定で買っているならば、空室が多少出ても問題はありません。地方などは満室にならない物件もありますが、空室が想定の範囲内なら満室と同じです。

とはいえ、賃貸需要が見込めない物件は絶対に買ってはいけません。大家業でもっとも大事なのは、賃料が想定通りに入ってくること。それ以外はいかようにでもなります。グーグルマップで見ると近隣が空き地や畑ばかり、「人生でこの場所に行くことは一度もないだろうな」という駅、駅前に不動産ショップがない駅――これらのエリアにある物件は、初心者の方でも簡単に候補から除外できるでしょう。

賃貸情報サイトで検索したとき、賃貸物件が供給過剰の場所もよくないのですが、これは初心者の方には見極めが難しいと思います。管理会社などにすぐに聞けるコネクションがあれば早いですが、ない場合も地元の賃貸業者を10件くらい巡ると教えてもらえます。金融機関と不動産業者のコネは、ある程度足で稼ぐしかありませんが、作っておいて損はないでしょう。

Q6.不動産投資を始めるにあたって、成功確率を上げるために、事前に身につけておくべき知識や、やっておくべきことはありますか?

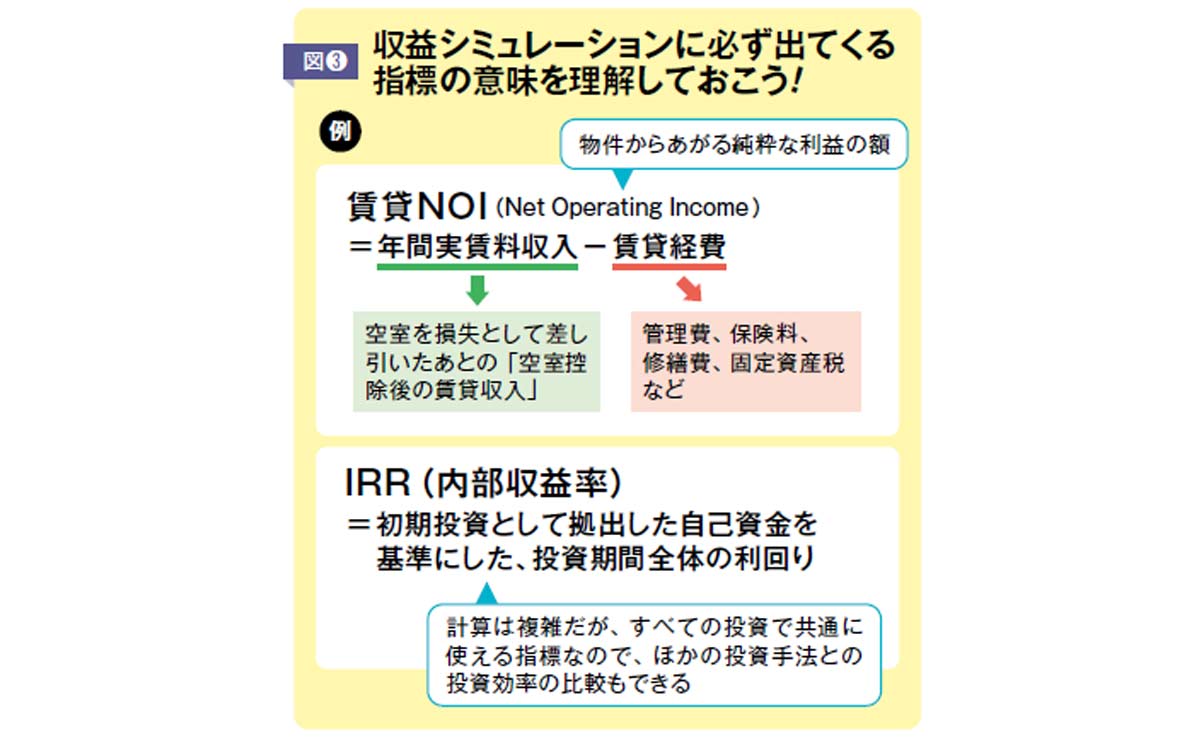

A.きちんと事前シミュレーションをしましょう。特に、NOI(Net Operating Income)やIRR(内部収益率)など、収益シミュレーションに必ず出てくる指標の意味合いは理解してから始めていただきたいと思います(上の図)。

実は、不動産投資は、物件よりも融資が大事です。初心者は物件の良し悪しから入りますが、上級者は融資から入ります。どんなに良さそうな物件があっても、融資が出なければ買えないからです。割安で高利回りの物件が良い物件とは限らず、見劣りするスペックでも融資の出やすい物件のほうが、最終的な利益(自己資本に対する利回り)は多くなることが多いのです。そのため、融資については物件以上に学習が必要です。

①どの金融機関に

②どのような物件を持ち込めば

③どのような融資条件が出るか

この組み合わせをいくつ知っているかが、不動産投資の成否を左右します。

THE21の詳細情報

アクセスランキング(週間)

更新:03月09日 00:05

- 高血圧改善に必要な運動量は? 専門医が警告する「ハードな運動」のリスク

- 血圧を下げる「カリウムが豊富な食材」とは? 高血圧専門医が解説

- 医師が語る、40代からの健康診断で必ずチェックすべき「4つの数値」

- 高血圧専門医が教える「ほんの少しの意識」で降圧が優位に進む2つの秘策

- 血圧を下げるには減塩だけでは不十分? 医師が語る「カリウム摂取」の重要性

- 億万長者になるには? 「稼ぐ人の習慣」を学ぶための書籍3選

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 誰でも「話の面白い人」になれる8つのテクニック

- 50代で「腐っていく人」「花開く人」の決定的な違い

- 年間配当200万円超を達成した投資家が保有する「高配当株トップ10」