初心者こそIPO株がおすすめできる理由 プロが教える“セカンダリ投資”のコツ

2024年08月27日 公開

2024年12月16日 更新

投資歴21年のうち、最初の15年間の運用成績は(少しだけ)上がったり、(少しだけ)下がったりだったテンバガー投資家X氏。しかし、新規上場会社が初値をつけた後に行なう「IPOセカンダリ投資」を始めたことで、元手は一気に10倍に! 『THE21』2024年9月号にて、IPOセカンダリ投資の基本と具体的な銘柄の選び方を教えてもらった。

※本稿は、『THE21』2024年9月号掲載[「IPOセカンダリ」で10倍成長株を見つけよう! ]より、内容を一部抜粋・編集したものです。

※本稿は2024年8月時点の情報に基づき、投資に対する著者の考え方を示したものであり、個別の金融商品を推奨するものではありません。金融商品の価値は状況によって変動しますので、購入の可否を含む投資の判断はご自身の責任で行なうようお願いいたします。

見るのは年100銘柄だけ。初心者こそIPO株を狙え

IPO(Initial Public Offering)とは、上場していない企業が証券取引所に新しく上場して、株を投資家に売り出すこと。この上場のタイミングで株式を買う投資手法がIPO投資と呼ばれます。

IPO投資は「9割は勝てる」と言われる非常に魅力のある手法です。上場に当たって決められる株価は公開価格と言いますが、普通は適正と考えられる価格から2~3割ほど安く設定されます。そのため、市場で最初につく株価(初値)は公開価格より高くなるのが普通。場合によっては公開価格の数倍の初値がつくこともあります。この時点で売るだけで簡単に利益が出せてしまう、ローリスク・ハイリターンの投資なのです。

当然、IPO投資はとても人気があるのですが、公開時に売り出される株数は限られており、証券会社が実施する抽選に当たるなど、限られた人しか手に入れることはできません。しかも、この抽選の倍率は非常に高く、なかなか当選しないのです。

私自身、人気銘柄の抽選にせっせと応募していましたが、結果は落選ばかりでした(笑)。 要するに、魅力的ではあるけれど、ごく限られた人しかチャンスをもらえないのがIPO投資なのです。

そんな中で私が出合ったのが、誰でもIPO銘柄に投資できる「IPOセカンダリ投資」。この手法を始めた2019年から5年で元手は9.5倍になり、昨年(23年)は100%のプラス(=2倍)を実現しています。

IPOセカンダリ投資は、上場した後のIPO銘柄を株式市場で買って投資する手法です。つまり、高倍率の抽選に当選しなくても、誰でもIPO銘柄に投資できるということ。

メリットは、それだけではありません。IPO時には、抽選で当たったとしても買えるのは金額にして数万円から数十万円分だけといったケースが普通です。一方、市場で株式を買うセカンダリ投資ならば、資金が許す限り投資できるわけです。

そして、上場後に投資するとしても、IPO株はやはり魅力的です。投資用語で株価が10倍になることを「テンバガー」と言います。IPO銘柄は、2002年以降、過半の年で3社に1社がテンバガーしており、2社に2社が達成した年も数回ありました。「大きく伸びる株を探すならIPO銘柄の中から」が効率的、ということです。

とはいえ、投資初心者の方にとっては、そもそも個別銘柄への投資自体、ハードルが高いでしょう。何から始めていいかわからない方も多いと思います。 そこでお勧めなのが、ごく短時間で簡単にできるIPO銘柄のチェックから始めること。

現在、日本の株式市場には4000近い企業が上場しています。一方、新規上場するIPO銘柄は年間90~100銘柄に過ぎません。有望で利益を狙いやすいIPO銘柄は、実は数が少なく、漏れなくチェックしやすいというメリットもあるのです。

月によって数にばらつきはありますが、平均で8銘柄ほどをチェックするのは、忙しい人でも難しくないはずです。

1社1分でできるIPO銘柄勉強法

具体的なツールとしてお勧めなのが、私も使っている「やさしいIPO株のはじめ方」というサイト。情報が網羅されていて使いやすいので、ぜひ活用してください。 このサイトでは、過去から直近までのIPO(予定)銘柄の企業情報が月ごとにまとめられています。

まずは、ここに挙げられている企業の情報を見ていきましょう。 どんな事業をしている会社か? 時価総額は? 公募価格と初値は? PERはどのくらいか? 株主構成は? ベンチャーキャピタルは入っているのか? などなど、わからない用語などは検索しながら、とりあえず見ていきましょう。

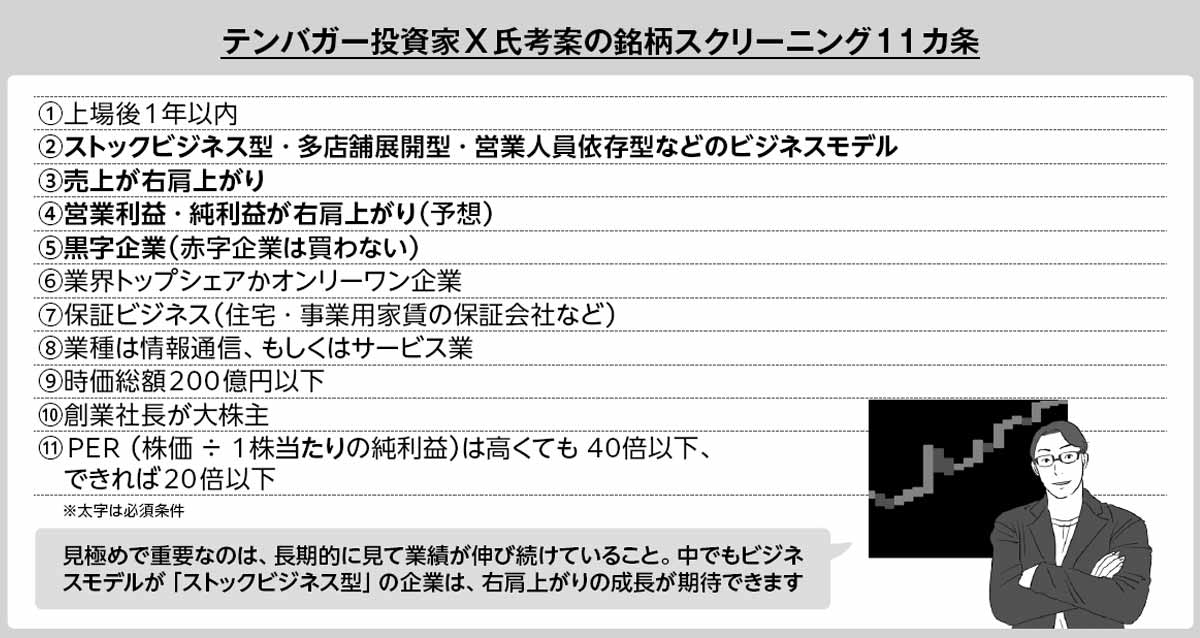

慣れれば1社を1分くらいでチェックできるようになります。そうなったら、実際に買わなくていいので、自分なりに「伸びそうだ」という株に注目してみるようにしましょう。選択の基準は私の考案した「銘柄スクリーニング11カ条(上図)」などを参考にしてみてください。

その後は、目をつけた銘柄の株価がどうなっていくのかを継続的にウォッチします。時には大きく値上がりして「買っておけば良かった!」と後悔することもあるかもしれませんが、こうして、後に投資を実践するときに役立つ知識と考え方を身につけていくわけです。

まずはこのように、IPO株をチェックする、慣れる、というトレーニングだけで1年くらいを費やしても、決して時間の無駄ではありません。

成長するIPO銘柄とは? 注目すべきポイントはここ

実際にIPOセカンダリ投資の対象となる銘柄をどう選択するのかを、以下では説明しましょう。基本的には前述の11カ条を検討するわけですが、ここではそのうちいくつかを例にとって見ていきます。

まず、上場後1年以内の銘柄であること。一般に、テンバガー候補と評価される銘柄は上場後5年以内とされることが多いです。「たくさんの銘柄を検討したい」「時間や労力に余裕がある」という方なら、5年以内で探すのもいいでしょう。ただ効率から考えると、まずは1年以内に絞ったほうがいいと、私は考えます。

そのうえで、上場直後の銘柄ではなく、四半期ごとの決算発表を2回か3回くらい経た銘柄であること。IPO銘柄は上場後に一気に値上がりして、すぐにガクンと下落するものも多いからです。決算発表ごとに現実が見えてきて、だんだん業績に見合った株価に落ち着いてくるもの。もちろん、業績が伸びている会社は、株価がどんどん上がってきます。

「上場から半年も待ってからでは、有望な銘柄ならとっくに目利きの投資家に買われてしまって、割安とは言えない株価になってしまっているのでは? 」と疑問を持たれるかもしれません。

でも、ご心配なく、間に合います。私自身、セカンダリ投資を始めたときは前年のIPO銘柄に遡って投資候補を絞りました。私がテンバガーを達成したアズームという会社について言えば、もっと遅いタイミングで買っています。

実はこの銘柄は、2018年の上場後数カ月の割高なときに一度買って、損失を出して手放しています。その後、2020年にコロナショックが来たときに改めて買い直して、そこから最大で17倍くらいまで値上がりしたのです。

大事なのは、焦って買うのではなく、長期的に見て業績が伸び続けるだろうと判断できること。その意味で、成長可能性の高いビジネスモデルであることは重要です。

アズームの場合、柱となっている事業は駐車場のサブリース。オーナーから余っている駐車場を安く借り入れて、自社ポータルサイトを通じてユーザーに月極で貸すというビジネスです。月極の駐車場は毎月賃料が入ってきますし、そうそう解約するものではありません。年々取り扱い駐車場が増えていくのに応じて、売上と利益が増え続けていくモデルです。

このような、「商品やサービスを売って終わり」ではなく、毎月あるいは毎年料金を払い続けてもらうストックビジネス型の企業は、右肩上がりの成長が期待でき、将来の業績も予想しやすい。銘柄選択の重要なポイントになると言えるでしょう。

また、黒字企業であることも私は重視しています。先行投資による赤字を出し続ける、という戦略も成長企業にはあり得ますが、個人の投資対象としてはリスクが大きいです。現に黒字であるか、だんだん赤字が減ってきてまさに黒字化する間際か、でなければ選択肢からは外しましょう。

リスクの大きい 「上場ゴール銘柄」に注意

「やさしいIPO株のはじめ方」などで企業情報をチェックするようになると、すぐ目に留まるのが株主構成。最初はどう見ればいいかわからないと思います。

まず注目すべきは、株主の中にベンチャーキャピタルが入っているかどうかです。具体的には、列挙されている株主名の中に知らない会社名があったら、検索してみましょう。ベンチャーキャピタルかどうかがすぐわかります。

ベンチャーキャピタルは、基本的には未上場の会社に投資して、上場によって利益を得るというビジネスをしています。つまり、上場後に株価が上がればそこで株式を売ってしまう可能性が高い。株主構成にベンチャーキャピタルがたくさん並んでいるような銘柄は、上場後に売られて値下がりするリスクが高いと考えましょう。

中には、創業者やベンチャーキャピタルが上場によって利益を得ることをもっぱら目的にしている「上場ゴール銘柄」の可能性もあり得ます。

逆に創業社長が大株主である会社は、経営判断や意思決定がスピーディーに行なえる有望な企業だと判断することもできます。しかも、事業を成功させて株価が上がることは経営者の利益にもつながる。一般の投資家と経営者の利害が完全一致しているわけで、プラスに評価できるポイントとなります。

値上がりを期待する以上、割安な銘柄を買うべきなのは当然。これについてはPERが40倍以下(理想は20倍以下)が基準です。PERは、純利益を株数で割った「1株当たりの純利益」に対して、株価がその何倍になっているかで割安・割高を判断するものです。理想は40倍以下、と言っていますが、できれば20倍以下としたほうが安全、というのが実感です。

ただし、私は最近、「やさしいIPO株のはじめ方」でPERが20倍を超えている銘柄を買ったことがあります。そのPERは今期の純利益予想から算出したものでした。一方、企業のサイトでは2025年の業績予想がすでに出ていて、それをもとにPERを計算すると7倍程度と非常に割安だったからです。慣れてきたら情報収集の範囲を広げていくことも大切です。

成功する投資とは 「面白い」投資である

最近、メディアでは「初心者であればとりあえずインデックス投資を」という意見が目立ちます。たしかに、時間も労力も限られている、知識もない、という人に勧める手法として悪くはありません。ただ、私が感じるのは「それじゃ面白くないな」ということ。有望な企業を見極め、その企業が成長し、株価に反映して利益が出る。これが投資の醍醐味です。

興味があって面白いことに熱中するからこそ成果が出る、というのは、仕事も同じでしょう。「面白いから投資がうまくいく」という視点も忘れないでほしいですし、その意味でもIPOセカンダリ投資をお勧めしたいのです。

THE21の詳細情報

アクセスランキング(週間)

更新:03月09日 00:05

- 高血圧改善に必要な運動量は? 専門医が警告する「ハードな運動」のリスク

- 血圧を下げる「カリウムが豊富な食材」とは? 高血圧専門医が解説

- 医師が語る、40代からの健康診断で必ずチェックすべき「4つの数値」

- 高血圧専門医が教える「ほんの少しの意識」で降圧が優位に進む2つの秘策

- 血圧を下げるには減塩だけでは不十分? 医師が語る「カリウム摂取」の重要性

- 億万長者になるには? 「稼ぐ人の習慣」を学ぶための書籍3選

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 誰でも「話の面白い人」になれる8つのテクニック

- 50代で「腐っていく人」「花開く人」の決定的な違い

- 年間配当200万円超を達成した投資家が保有する「高配当株トップ10」