新NISAは不便になることも? 枯渇させない「老後資金」の使い方

資産形成の重要性が叫ばれるようになったが、人生において資産とは、「貯めて終わり」だろうか? 本来は、形成した資産をどのように使っていくかも重要なのではないだろうか。『THE21』2024年9月号では、『60代からの資産「使い切り」法』の著書がある野尻哲史氏に、資産形成を終えた後の「資産活用」の重要性を聞いた。

※本稿は、『THE21』2024年9月号特集「老後のお金「これで安心! 」講座」より、内容を一部抜粋・再編集したものです。

※本稿は2024年8月時点の情報に基づき、投資に対する著者の考え方を示したものであり、個別の金融商品を推奨するものではありません。金融商品の価値は状況によって変動しますので、購入の可否を含む投資の判断はご自身の責任で行なうようお願いいたします。

取材・構成:林加愛

定年後に不可欠な「資産活用」の知恵

ビジネスパーソンとしてのキャリアも後半戦に入る40代。そして50代になると、「定年後」も視野に入ってきます。そのとき必要となるのが「資産活用」の知恵です。

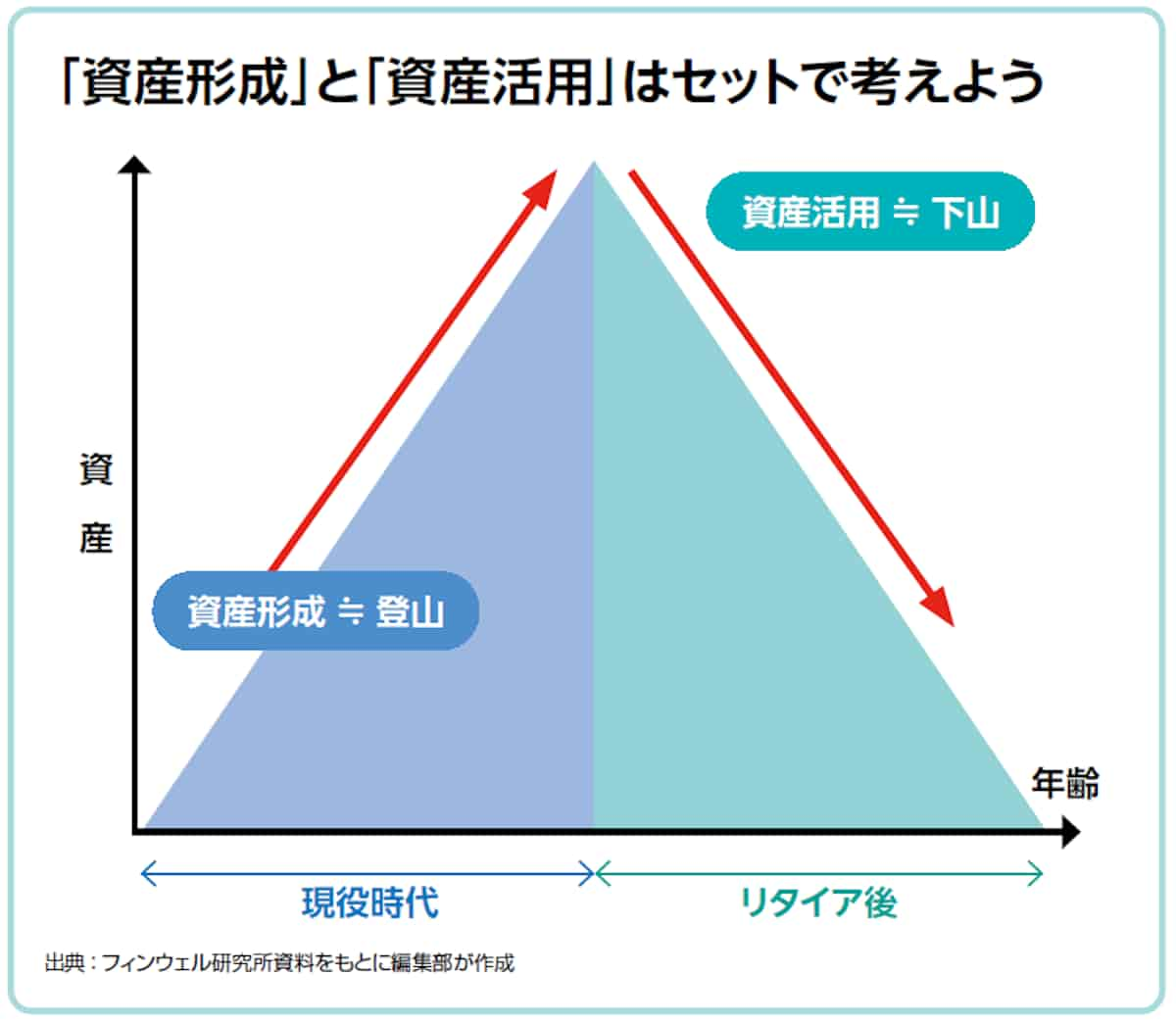

資産活用とは、現在、読者の皆さんが行なっているであろう「資産形成」と、対をなす概念です。形成した資産を定年後にどう使うか、すなわち「取り崩し」の方法です。取り崩しというワードにネガティブなイメージを抱く方は多いでしょう。今あるお金が減っていく怖さ、さらに言えば「枯渇」の怖さが伴うからです。

しかし、ひたすら使わないでいるだけでは、しなくても良い我慢をすることになります。これから来る高齢期を、我慢して過ごしたい方はいないでしょう。ぜひ、「我慢せずに、かつ安全に」使うノウハウを知っていただきたいと思います。

前述の通り、資産形成と資産活用は対の概念です。退職時が山の頂上だとして、資産形成は山を登る局面、資産活用は下る局面です(上図)。登山と下山は、ワンセットで考えることが大事です。どう下るかを計画せずに山を登る人がいないように、皆さんも「下山ルート」を意識しつつ、残りの年月の資産形成を行ないましょう。

ここで最も重要なのが「目的」、何のために資産を形成するのかということです。

その答えは「楽しく豊かなリタイア後生活を送るため」でしょう。その目的を達成するために、退職時点でどれくらいの資産を用意しておくかが「目標」。貯蓄や投資はその「手段」にあたります。

「使いながら運用する」で取り崩しをゆるやかに

以上を踏まえたうえで、どう下山していくかを考えます。

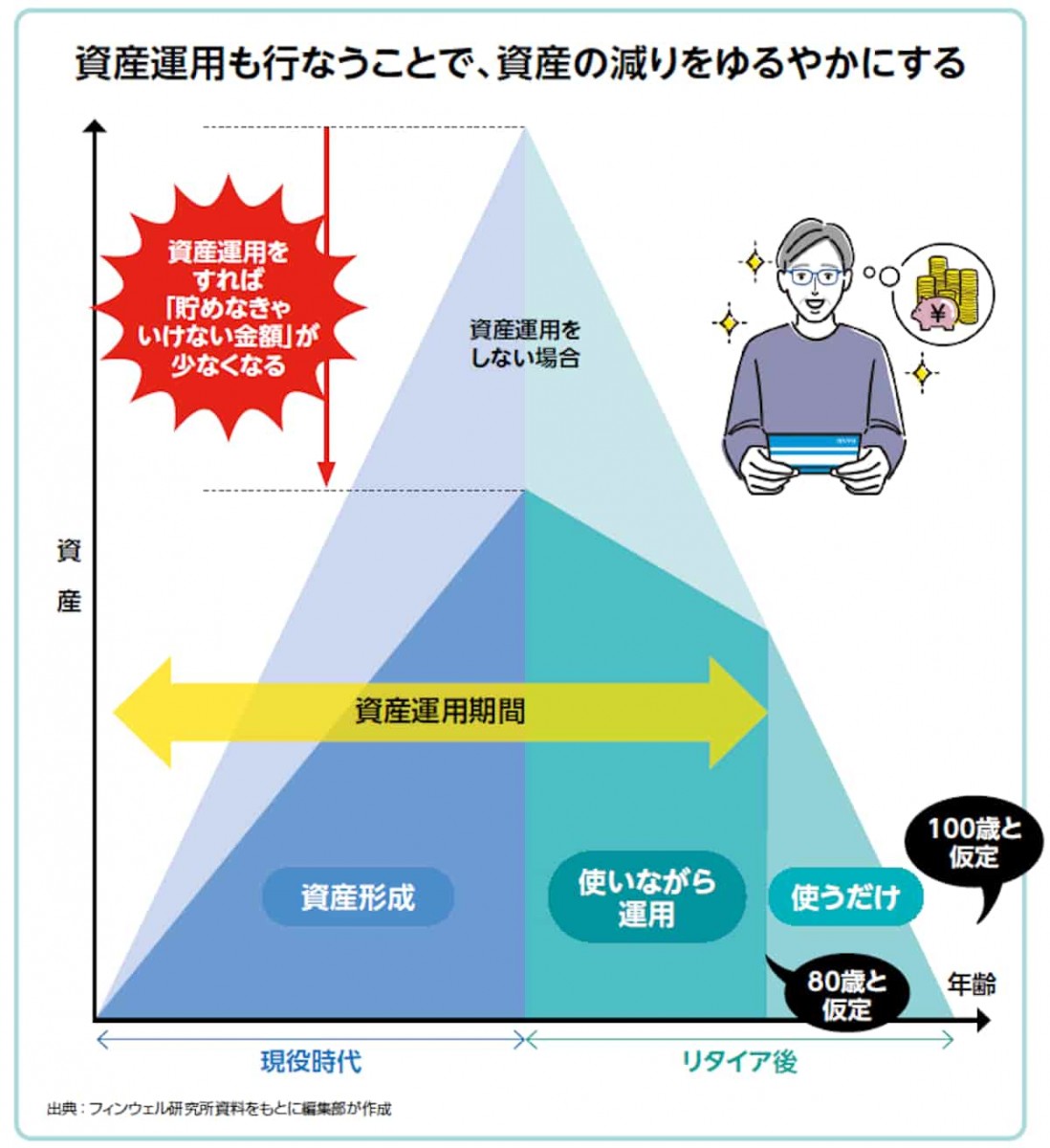

極意は、「使いながら運用をする時期」を設けることにあります。ひと世代前、つまり現在の高齢世代は、登山も下山も現金のみで行なう形が主流でした。現役時代は預金で貯蓄し、65歳以降は、貯蓄と退職金を合わせた資産から毎月定額で取り崩す方式です。寿命を80代半ばと考えれば、65歳以降の20年間、資産の寿命も十分に保たせることができました。

しかし皆さんの世代は、二つの点で様変わりしています。一つは、以前より運用という手段が浸透していること。投資に取り組む方が増え、退職時には現金のみならず、有価証券でも資産を持つ方が多くなっていると思われます。

もう一つは、寿命が延伸していることです。人生100年時代とあって、老後が30年以上続く可能性があります。ひと世代前と同じペースで取り崩していたら、資産は早々に枯渇します。そこで、運用によって下山をゆるやかにすることが必要となります。

上の図では、登山=上り坂のあとに、ゆるやかな下り坂の時期が挟まれていますね。これが「使いながら運用する時期」です。「使いながら運用する」とは具体的にどういうことか。まず退職時点で、積み立てをストップします。しかし運用はそのまま継続。そして有価証券を少しずつ売却し、生活費に充てていきます。言わば、投資から部分撤退していくプロセスです。

対して「使うだけの時代」はいわば完全撤退後です。80代、90代といよいよ高齢になると、運用は知力・体力上、負担になると考えられるからです。図ではその時期を80歳としていますが、あくまで目安です。ご自身の余力や目標額などを考えあわせたうえで判断しましょう。

当然のことながら、最終地点の「100歳」も、全員に当てはまる数字ではありません。誰しも、自分が何歳まで生きるかを知ることはできません。「だから、老後のプランが立てにくい」と、多くの方が悩まれるポイントでもあります。

しかしこればかりは、「わからない」以外の答えは出ません。ならば、無駄に考え続けるよりも「100歳まで生きる前提」で計画を立ててしまいましょう。最終地点を100歳と設定したら、そこからは、逆算で考えていきます。

2800万円の準備で4000万円使える!

最初に考えるのは80歳~100歳、つまり完全撤退後の20年です。この時期は、預金を定額で取り崩していきます。80歳時点の資産額を20で割ると、1年あたりに使って良い額がわかります。

毎月の生活費を「年金に加えて、毎月10万円ずつを貯蓄から取り崩す」と考えた場合、10万円×12カ月×20年で2400万円。80歳時点でこれだけあれば大丈夫だ、ということです。

次はさらにさかのぼって、65~80歳の15年間について考えます。後ほど詳しくお話ししますが、こちらは定額ではなく「定率」が望ましい引き出し方です。仮に「毎年3%で運用しつつ残高の4%を引き出すことができた」場合を想定すると、80歳で2400万円を残すには、65歳時点で約2800万円あればいい、ということになります。

さて、そうすると退職後35年間の「総引き出し額」はいくらになるでしょうか。前半の65~80歳の時期は約1560万円、後半の80~100歳の時期は2400万円、合計約4000万円です。2800万円の老後資金で、4000万円を引き出せるのです。

資産活用の知恵がいかに有効か、感じていただけたでしょうか? 下山ルートを先に計画しておくと、登山期の心持ちも大きく変わってきます。もし「運用なし・預金取り崩しのみ」の急な下山ルートをたどるなら、退職時点での目標額は4000万円。山頂が非常に高くなります。

となると現役時代の積み立て投資も、高いリターンで行なわなくてはなりません。例えば、30代で年40万円、40代で年50万円、50代~65歳まで年60万円を毎年積み立てるとしたら、年率4.5%のパフォーマンスがなくてはなりません。対して、頂上の高さが2800万円ならば年率2.5%でOK。無理のない資産形成ができます。

THE21の詳細情報

アクセスランキング(週間)

更新:03月09日 00:05

- 高血圧改善に必要な運動量は? 専門医が警告する「ハードな運動」のリスク

- 血圧を下げる「カリウムが豊富な食材」とは? 高血圧専門医が解説

- 医師が語る、40代からの健康診断で必ずチェックすべき「4つの数値」

- 高血圧専門医が教える「ほんの少しの意識」で降圧が優位に進む2つの秘策

- 血圧を下げるには減塩だけでは不十分? 医師が語る「カリウム摂取」の重要性

- 億万長者になるには? 「稼ぐ人の習慣」を学ぶための書籍3選

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 誰でも「話の面白い人」になれる8つのテクニック

- 50代で「腐っていく人」「花開く人」の決定的な違い

- 年間配当200万円超を達成した投資家が保有する「高配当株トップ10」