新NISAは不便になることも? 枯渇させない「老後資金」の使い方

定額引き出しに伴う知られざるリスク

ここで改めて、「65歳~80歳までは定額ではなく定率で引き出そう」と話した理由を説明しましょう。

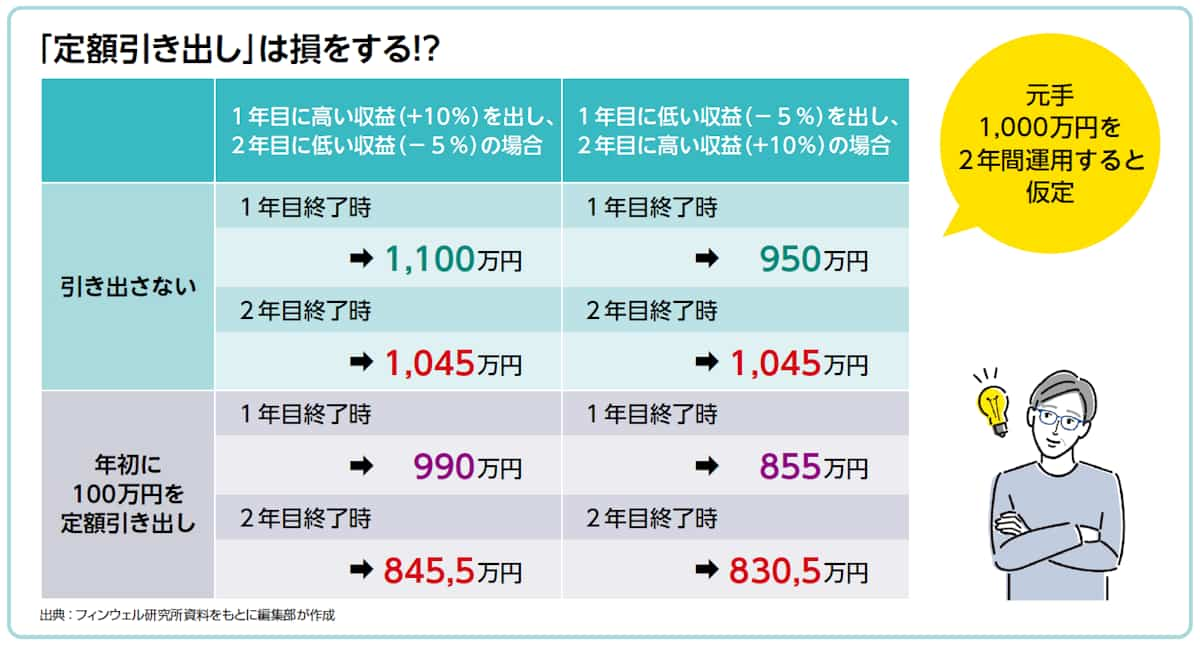

上の図は、1000万円を2年間運用した際の比較表です。左の商品は、1年目の収益が+10%、2年目は-5%とダウン。右は逆に、1年目-5%、2年目+10%です。残高を引き出さない場合、2年間の平均収益率は同じですから、2年後の残高も同じです。

しかし、1年に100万円ずつ引き出したらどうなるでしょう。右の商品では、1年目に大きく元本を減らすことになり、2年目終了時点で、(引き出した金額を加えても)引き出していない場合に及びません。この表では2年間を比較しましたが、5年、10年単位で考えると大きな開きが出ます。

たまたま前半に低い数字が続けば、元本が棄損されて回復力も損なわれる現象、これを「収益率配列のリスク」といいます。このリスク、海外では広く知られていますが、日本での認知度は低いのが現状です。私もかれこれ10年以上伝え続けているものの、今もしょっちゅう「知らなかった」と言われてしまうのが歯がゆい限り。「資産形成」のノウハウばかりが先行し、「資産活用」の知識が追いついていないことの現れと言えます。

長期投資をしている方は、「一時的に元本割れしても、時間をかければいずれ平均的な収益率に近づいていく」ことはご存じでしょう。しかしそれはあくまで「使わずに」資産形成する時期の話。「使いながら」になると収益の並び方が影響を及ぼし、80歳時点での目標額を達成できない可能性も出てくることを知っておいてほしいと思います。

その防止策として有効なのが、「額」ではなく「率」を意識した引き出しです。残高に応じて一定の比率で引き出していけば、収益率が上下しても影響を抑えられるのです。

運用と引き出しの差を「マイナス1%」に

そうなると次は、「その率をいくつに設定すれば良いのか」が気になるところでしょう。アメリカでは、実証研究により4%が「資産が枯渇しない引出率」とされています。しかし日本では資産活用の浸透度が低く、ベストな数字は提示しづらい状況です。ここでは率よりも、運用と引き出しの差を「1%」にするというバランスを意識しましょう。先ほど挙げた「3%で運用、残高の4%を引き出す」想定も、それに基づいたものです。

「すると年1%ずつ、資産が減るのか」と少し寂しく感じた方、それこそが重要ポイントです。引き出しを「わずかに」多くすることで、「退職後、お金は減っていくものである」という意識が自然と備わるからです。この意識転換は大事です。現役時代の「お金は増やすもの・守るもの」というマインドをずっと持ち続けていると、使えないまま寂しさや不安が強くなります。

運用時にも、減ったお金を取り戻そうと、過剰に高いリターンを求めてしまいます。リターンが高いということはリスクも高く、ひいては変動が激しいということ。年によって、引き出し額も大幅に変わってしまいます。ですから、運用もリスクを抑えることが大事。2~3%で運用、取り崩しは3~4%程度にするのが、やはり良いバランスと言えるでしょう。

なお、引き出し方はさほど難しくはありません。毎年1回、運用口座の「期末残高×3~4%」を引き出して、生活費用の銀行口座に移すだけでOK。それを月ごとに12等分して使うもよし、旅行などのイベントで一気に使うもよし。このお金は勤労収入および年金収入「+α」の、使い切っても良いお金ですから、「心配だから使わないでおこう」と思う必要はありません。

枯渇しないように計画を立ててコントロールしているお金は、不安を感じずに使えます。この気楽さは大きなメリットです。額に多少の変動があっても前向きな気持ちで消費ができるのではないでしょうか。

「新NISA」は資産活用には不便な面も

さて、資産形成期にある40~50代の皆さんは、その手段として「新NISA」を利用、もしくは検討されているかもしれません。新NISAは、資産形成に関してはきわめて優れた制度です。非課税投資期間の無期限化、年間上限枠・生涯上限枠の拡充により、もともとの手本となった英国のISA制度の「10年前」の内容に、ほぼ追いついた形です。

英ISAは、その後10年でさらに改良されています。利用者の高齢化にともない、資産活用期に配慮した内容となっているのです。残念ながらこの点においては、新NISAは不十分。登山期には親切でも、下山期には不親切な内容です。

例えば、「スイッチング」ができないこと。元本1800万円で30年間投資をし、65歳で3000万円分の有価証券を保有できたとしましょう。そこで「老後に向けてリスクの低い商品に買い替えよう」と思っても、新NISA内で再投資できるのは元本の1800万円分のみ。評価益1200万円分は課税口座で運用するか、生活費に使うか、いずれにせよ外に出さなくてはなりません。

さらには、年間の投資上限枠が360万円なので、再投資に回す1800万円は5回に分けて入れ直さなくてはなりません。この移管にかかる5年間、元の資産のリスクを落とす方法はありません。新NISAは今年発足したばかりですから、まだこの面倒さに煩わされる人は出ていません。

しかし5年後には元本が1800万円に達する人も出てくるでしょうし、10~20年後には新NISAに資産を置いた状態で定年を迎える方も多いはず。そのとき、この不便さに直面する可能性はあります。

私としては、それまでに制度が変わり、資産活用層に優しい新NISAになることを願っています。そもそもスイッチングが認められていない理由は、金融機関の回転売買を防ぐためと言われていますが、新NISA内で販売手数料がほぼゼロとなった現在では無用な心配です。

資産活用という営みは、社会貢献の側面を持っています。「運用しながら使う」という行動が浸透すれば、高齢世代の消費が伸びるからです。現時点で、60歳以上の高齢世代が保有する金融資産は約1200兆円。そのお金は十分に社会に巡っているとは言えません。

しかも今後は高齢者が横ばいのなか現役世代が大幅に減る時代が、50年にわたって続きます。そのときに高齢世代となる皆さんが、資産の潜在力を最大限に引き出す力を発揮すれば、日本経済への貢献度は計り知れません。

ぜひ、自らの手で経済を回していきましょう。個人として楽しく充実した後半生を送り、次世代によりよい社会を手渡す。そんな幸福な循環が起こることを、願ってやみません。

THE21の詳細情報

アクセスランキング(週間)

更新:02月17日 00:05

- 誰でも「話の面白い人」になれる8つのテクニック

- なぜ50代から「すごい人」より「いい人」を目指べき? 年代で変わる生き方戦略

- 個別株には手を出さない...投資歴25年「パックン流・超堅実な投資術」

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 老後いくらあれば満足? 60歳でリタイアできる人の“枯渇しない資産”の築き方

- プロレス再興の立役者・棚橋弘至が語る「やる気の自給自足」術

- 止まらない円安にどう備える? 日本が再びハイパーインフレに陥る可能性

- 給料をもらいながら定年後に備える 50代が会社で学ぶべきこと

- いい年して幼稚な「ベビー社員」に振り回されないためには?

- 年間配当200万円超を達成した投資家が保有する「高配当株トップ10」