森永康平氏が解説する「投資に向いている人・不向きな人」

推奨派もいれば反対派もいる新NISA。経済アナリストの森永卓郎氏は新NISA反対派の代表格だが、その息子である森永康平氏は、「始めたい方は始めると良いですよ」というスタンスだ。「始めたい派」にお勧めの具体的な投資法も含め、詳しくお話を聞いた。

※本稿は、『THE21』2024年7月号特集「40代・50代は新NISAをどう使えばいいのか」より、内容を一部抜粋・再編集したものです。

長期積立ならいつ始めてもOK

新NISA発足以来、「投資を始めたほうが良い?」というご質問をよく受けます。一方で、「今始めても大丈夫か?」という不安の声も。3月に日経平均が4万1000円という高値をつけたあと、今度は下がって損を出さないかと心配な方が多いようです。

専門家の間でも――例えば私の父(経済アナリスト・森永卓郎氏)は、「遠からず暴落するから、特に中高年以上は新NISAはやめておくべし」という考えを持っています。日経平均に関しては、私も「いいところまで上がった」という一服感を持っています。

しかし、その高値を「バブル」だとは思いません。株価の水準を判断する指標に、株価収益率(PER)というものがあります。株価が、企業の1株あたりの純利益の何倍になっているかを示すもので、日経平均株価が4万1000円になったときのPERは16倍台の後半でした。経験上、16倍は上限に近く、「いいところまで来た」という感覚です。

ただ、1989年のバブル期のPERは50倍超えでした。企業の純利益に対して株価が高すぎる、つまり実体のない状態だったのです。これに対し、今回は株価こそ当時の数字を超えましたが、内実があります。したがって「すぐにはじける」という予測は、当を得ていないと思います。

とはいえ、上がり続けることもないでしょう。4万1000円で天井を打ったあと、現在(5月10日時点)は3万8000円前後。仮に為替が円高方向に転換すれば、株価はさらに下方に向かう可能性が高いと考えます。

「では、今は始めないほうが良い?」と思われたでしょうか。長期で積み立てる方式なら、その心配はありません。株価が高いときも低いときも、毎月一定額を投じていくことで、下落局面では平均購入単価が下がり、長期で見ればリスクを抑えられるようになるからです。

毎月同額で投資信託を購入すると、価格が下がった際に多く買えます。すると、後に反転して上昇局面に入ったとき、すぐに利益を出せます。元の水準まで戻さずとも元本を回復できますし、戻るころには元本以上の収益を得られるのです。

また、「50代以降で始めるのは遅すぎないか?」とのご質問もよくいただきますが、現在の平均寿命は男女ともに80代。50代からはまだ30年は生きるわけですから、長期積立も可能だと思います。

「知らなかった」で資産を減らさないために

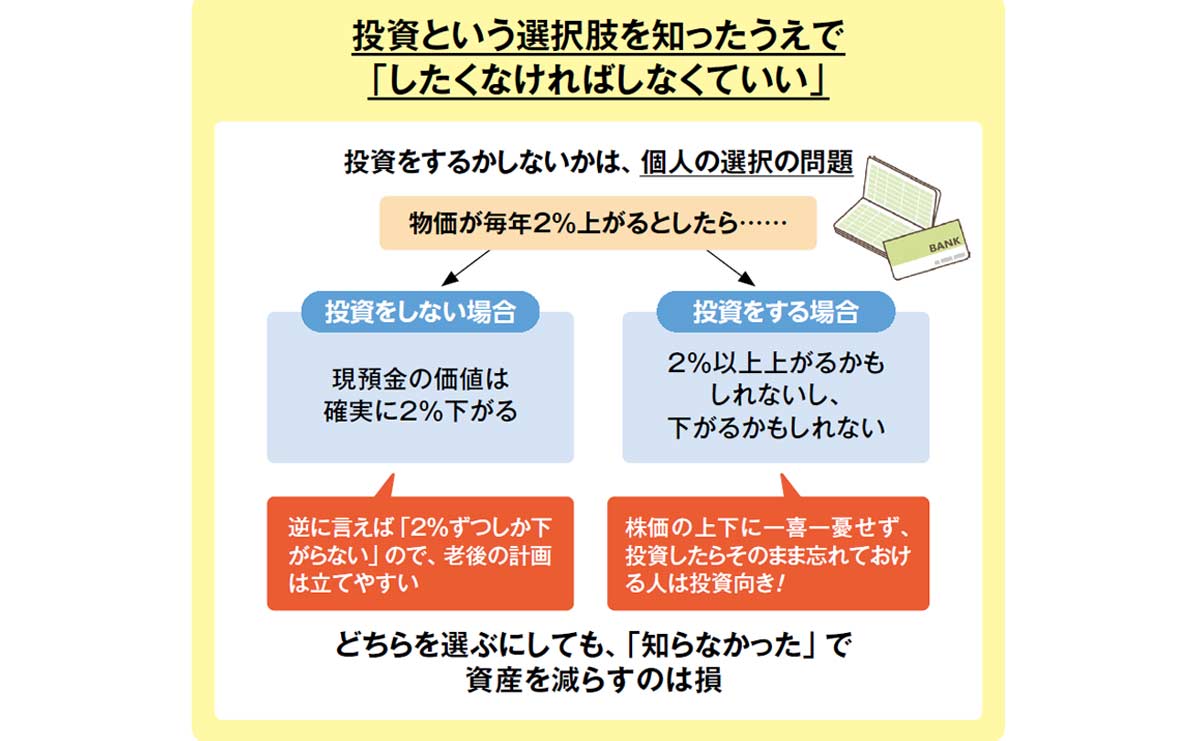

「では、始めるべきか?」と問われると、私の答えは「始めたい方は始めると良いですよ」です。投資をしたいならすると良いし、したくないならしなくて良い。そこは個々人の選択です。「投資すべき」と言い切る方もいますね。「今後インフレで現金の価値が下がるから、運用で増やそう」という勧めもよく耳にされるでしょう。

確かに、今後物価が毎年2%上がれば、現預金の価値は確実に2%減ります。では投資なら確実に増えるかというと、そんなことはありません。大きく増える可能性もあれば、2%より大きく減る可能性もあるのが投資の世界です。

ですから、ここもやはり個々人の選択。「確実に2%下がる」ほうを選ぶか、「上がるかもしれないし下がるかもしれない」ほうを選ぶかは、皆さん次第です。

そういうわけで、正確に言えば私は「推奨派」ではありません。ただ、投資という選択肢を「知らなかったから」資産を2%減らすのは不幸だ、とは思っています。私が投資について情報発信するのは、知らないがゆえに損する方を減らしたいからです。なるべく多くの選択肢を提供し、あとはご自身で決めていただければ、というスタンスです。

そのうえで、先ほど話した「インフレ対策」についてもう一つ、視点を提供しておきましょう。2%の物価上昇の結果、現預金が2%価値を落とすのは、当然の事象です。お金自体に、増えようとする意志はないからです。

対して株価には、経営者の意志が働きます。企業経営者は、インフレになれば、その環境の中で対抗策を取って利益を出そうとします。物価上昇という現象に対して、値上げなりコスト削減なり、何らかの対応をして利益を出そうとし、結果として利益が出れば株価も上がります。

つまり株価は、外部環境に応じた能動的な要素を伴うのです。「インフレ対策としての投資」にはこうした側面もあることを、知っておいていただければと思います。

一番得をするのは「放置」できる人

さて、選択は個々人の自由だと言いましたが、投資に「向く・向かない」はあります。

不向きなのは、株価の上下に一喜一憂するタイプの方。こうした方は、下がったときに慌てて売って損を出しがちです。短期で売買して利益を出そうとする方の場合、いよいよ危険です。

四六時中チャートに気を取られ、仕事や家庭生活に支障をきたし、人生を棒に振る人も実際にいます。この方法で何十億、何百億もの利益を出すのは、ごく一握りの「スター」であり、その足下には「向いてなかった人」の、無数の屍が転がっているのです(笑)。

逆に、向いているのは、1回積立投資の設定をしたら「そのまま忘れる」くらいの気持ちで臨む方です。真偽は定かでないものの、証券会社でよくささやかれる逸話があります。ある証券会社が、投資のリターンが良い人の属性を調べたところ、最も良かった層は「すでに死亡している人」だったとか。

要は、「放置こそ最強」ということです。良い金融商品を選び、ひたすら長く積立投資を続ける。これが王道と心得ましょう。

個別株のほうがNISAと好相性!?

――と言いつつ、私自身が投資を始めたころのスタイルは、それとは対照的でした。私の投資デビューは学生時代。マネー雑誌などを読んで情報収集しつつ、個別株投資を始めました。当時は「良い」と巷で言われている株を買い、下がりそうだと思えば売るという、典型的な素人の手法でした。

しかし研究を重ねるうち、自分に合ったやり方も見つけました。それは、「イベントドリブン型」と呼ばれるもの。ある企業に不祥事や事故等の事件が起き、株価が大きく下がったときを狙うという手法です。事件後、その企業が立ち直れないまま上場廃止になれば大損、持ち直して元の水準に戻れば大きく利益を出せる。そこの見分けはつくほうだったと思います。

例えば狂牛病が流行した際、牛丼チェーンの株は軒並み急落しましたが、このままこれらの企業がなくなるとは思えないと判断して買い、成果を得ました。この方法は、毎回高いリターン率がありました。学生とあって投じられる額が少なく、利益もささやかでしたが……。

こんな話をすると、ビジネスパーソンの皆さんの中には「自分なら大きく儲けられるかも」と思う方もいるかもしれません。それを焚きつけるつもりは毛頭ないですが、実を言うと、個別株で売買益を出す方法のほうが、NISAの節税メリットを活かしやすいのは否めません。

例えばインデックスファンドの長期積立なら、年間利回りは多くて2割程度。100万円投資すれば120万円、利益は20万円です。そのうちの約20%、つまり約4万円が非課税なので引かれずに済む、という話です。

対して、個別株に100万円投資して2倍になったらどうでしょう。利益100万円のうち税金として取られるはずの20万円が、非課税でまるまる入ってきます。

繰り返しますが、「株の短期売買で大儲けせよ」と言っているわけではありません。前述の通り、チャートと首っ引きで実生活をおろそかにする危険は冒していただきたくありません。ではなぜこんな話をしたかというと、もう一つ、視野に入れていただきたい選択肢があるからです。

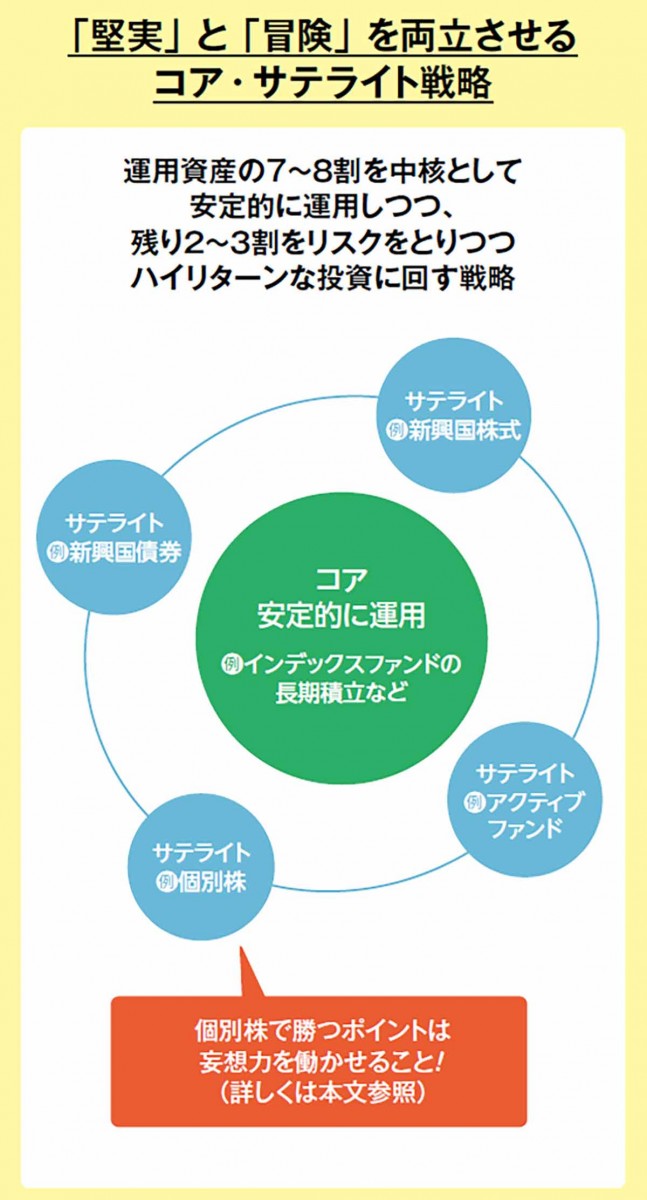

「堅実な冒険」ができるコア・サテライト戦略

投資手法の一つに「コア・サテライト戦略」というものがあります。運用資産の7~8割を中核として安定的に運用し、残り2~3割を衛星として、リスクをとりつつハイリターンな投資をするやり方です。

例えば、8割をインデックスファンドの長期積立、2割を個別株に投資します。すると、仮に個別株の株価が20%下がっても、減るのは資産全体の4%と、わずかなダメージで済みます。逆に、大きく上がれば資産を効率的に増やせます。安全性を確保しつつ、冒険もできる方法と言えるでしょう。

個別株に興味を持たれた方に、最後に一つ、「勝つコツ」をお伝えしておきましょう。一般的には、「業績が良くなりそうな企業の株を買うべし」とされますね。その通りではありますが、それはすでに皆がしていることです。

例えばコロナが流行して「製薬会社の株が上がりそう」は、皆が考えつきます。当然即座に上がりますから、飛び乗っても高値で買うことになるだけです。ここは、「風が吹けば桶屋が儲かる」式の連想を、いかに働かせられるかが肝です。

コロナ期には、かつら関連銘柄の株価が軒並み上がりました。というのも、リモートワークが浸透し、オンラインミーティングが増え、ふだん自分の顔をしげしげ見ることのない男性が、画面に映る自分の容姿(とりわけ頭髪)を気にかけ始めたからです。

流行が始まった時点で、ここまで予測できるような人が「出し抜ける」のです。決算を読む能力や、経済の知識もあるに越したことはないですが、実はこれが一番の決め手。「妄想力」「連想力」に自信のある方は、挑戦してみてはいかがでしょうか。

THE21の詳細情報

アクセスランキング(週間)

更新:03月09日 00:05

- 高血圧改善に必要な運動量は? 専門医が警告する「ハードな運動」のリスク

- 血圧を下げる「カリウムが豊富な食材」とは? 高血圧専門医が解説

- 医師が語る、40代からの健康診断で必ずチェックすべき「4つの数値」

- 高血圧専門医が教える「ほんの少しの意識」で降圧が優位に進む2つの秘策

- 血圧を下げるには減塩だけでは不十分? 医師が語る「カリウム摂取」の重要性

- 億万長者になるには? 「稼ぐ人の習慣」を学ぶための書籍3選

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 誰でも「話の面白い人」になれる8つのテクニック

- 50代で「腐っていく人」「花開く人」の決定的な違い

- 年間配当200万円超を達成した投資家が保有する「高配当株トップ10」