生命保険は“相続税の節税”に? 受け取る際に注意すべきポイント

2024年04月11日 公開

2024年12月16日 更新

財産を相続した際には相続税がかかります。相続税は、経験するとしても一生のうち数回に留まるかと思いますが、税額が大きくなる可能性があるため基本的な知識を持っておくことが重要です。相続税の節税について、元国税専門官でマネーライターの小林義崇さんが解説します。

※本稿は、小林義崇著『会社も税務署も教えてくれない 会社員のための節税のすべて』(PHPビジネス新書)より、内容を一部抜粋・編集したものです。

※本稿は投資に対する著者の考え方を示したものであり、個別の金融商品を推奨するものではありません。金融商品の価値は状況によって変動しますので、購入を含む投資の判断はご自身の責任で行なうようお願いいたします。

生命保険を活用した節税

死亡にともなって支払われる生命保険金や退職金は、「みなし相続財産」として、相続税の対象となります。

ただし、生命保険金と死亡退職金には、それぞれ「500万円×法定相続人の数」で計算される非課税枠が設けられています。たとえば、法定相続人が3人であれば、死亡保険金と死亡退職金は、それぞれ1500万円まで非課税になるということです。

このしくみを使うことで、相続税をいくらか節税できます。預貯金を相続するよりも、預貯金から保険料を支払い、生命保険金を受け取るほうが、非課税枠を使えるので節税につながります。ここで注意したいのは、保険の契約内容によっては、相続税の非課税枠を使えないということです。

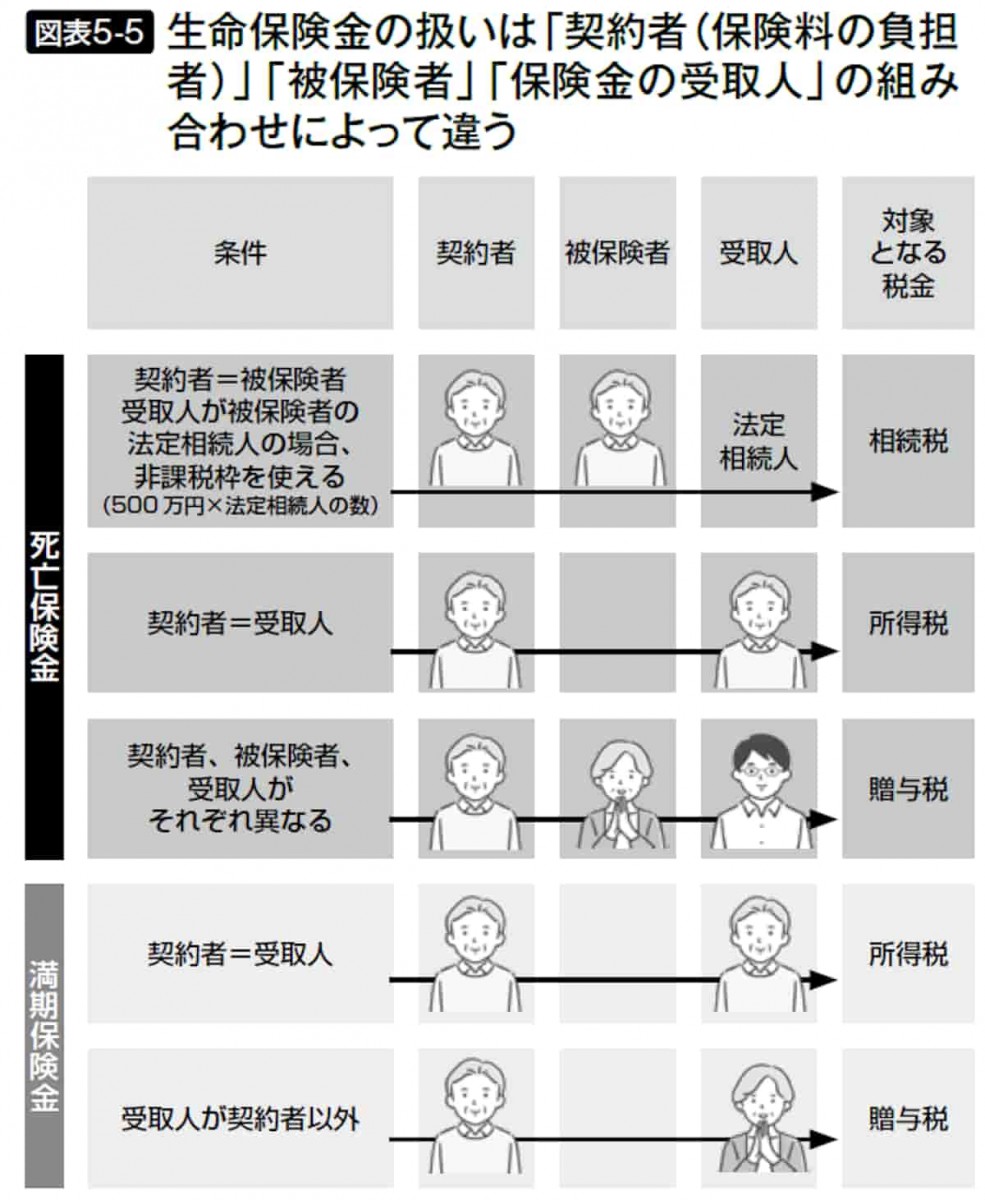

保険に関する税金の取り扱いは複雑で、「被保険者」「保険料の負担者(契約者)」「保険金の受取人」の組み合わせが重要なポイントになります。この組み合わせによっては相続税ではなく、所得税や贈与税の対象になります。

生命保険における相続税の非課税枠を使うには、まずは被保険者が被相続人でなくてはいけません。

「Aさんが死亡したら保険金が支払われる」という内容の保険契約をあらかじめしておき、実際にAさんが死亡したことにより保険金が支払われるという形です。そのうえで、保険料の負担者と保険金の受取人が誰なのかを確認します。

まずは、保険料の負担者が被相続人で、相続人が保険金を受け取った場合です。この場合、被相続人が払った保険料をもとに、相続人がお金を受け取ったわけですから、相続税の対象となり、非課税枠を活用できます。

次に、保険料の負担者と保険金の受取人が同一人物というケースを考えてみましょう。たとえば「妻が亡くなったら、夫が保険金を受け取る」という生命保険を組んで、保険料を負担していた夫が保険金を受け取るようなケースです。

この場合は、保険料を払った人自身が保険金を受け取った形になるので、相続税ではなく所得税や住民税がかかります。したがって、受け取った保険金の金額などによっては確定申告を行う必要があります。

そして最後に、贈与税の対象になるケースを説明します。これは、死亡ではなく保険の満期や解約にともなってお金が支払われるなど、実質的に贈与と判断された場合が該当します。

たとえば夫が保険料を負担していて、妻が保険金受取者になっているケースで、この生命保険が満期を迎えると、妻が満期保険金を受け取ることになります。お金の流れを考えると、夫が保険料を支払って、妻がお金をもらったわけですから、贈与税の対象になります。

このように、保険金にまつわる税金は複雑です。相続税の非課税枠を使いたいのであれば、あらかじめ受取人の設定などを慎重に考える必要があります。

不動産を購入すると相続税が減る

「相続税対策のために不動産を買う」といった話を耳にしたことはないでしょうか。実際、不動産を買うことで相続税が下がるケースは多いのですが、その理由は、「不動産は時価よりも低く評価される」という点にあります。

不動産を相続する場合、相続税の計算を行うために相続開始時点の課税価格に換算します。このことを「評価計算」といい、その結果を「評価額」といいます。相続税だけでなく、不動産の贈与を受けて贈与税を計算するときにも同様の計算を行います。

建物の評価計算を行うときは、固定資産税評価額を使います。固定資産税評価額は市役所などから毎年送られてくる固定資産税の通知で確認でき、これが相続税や贈与税における評価額として用いられます。

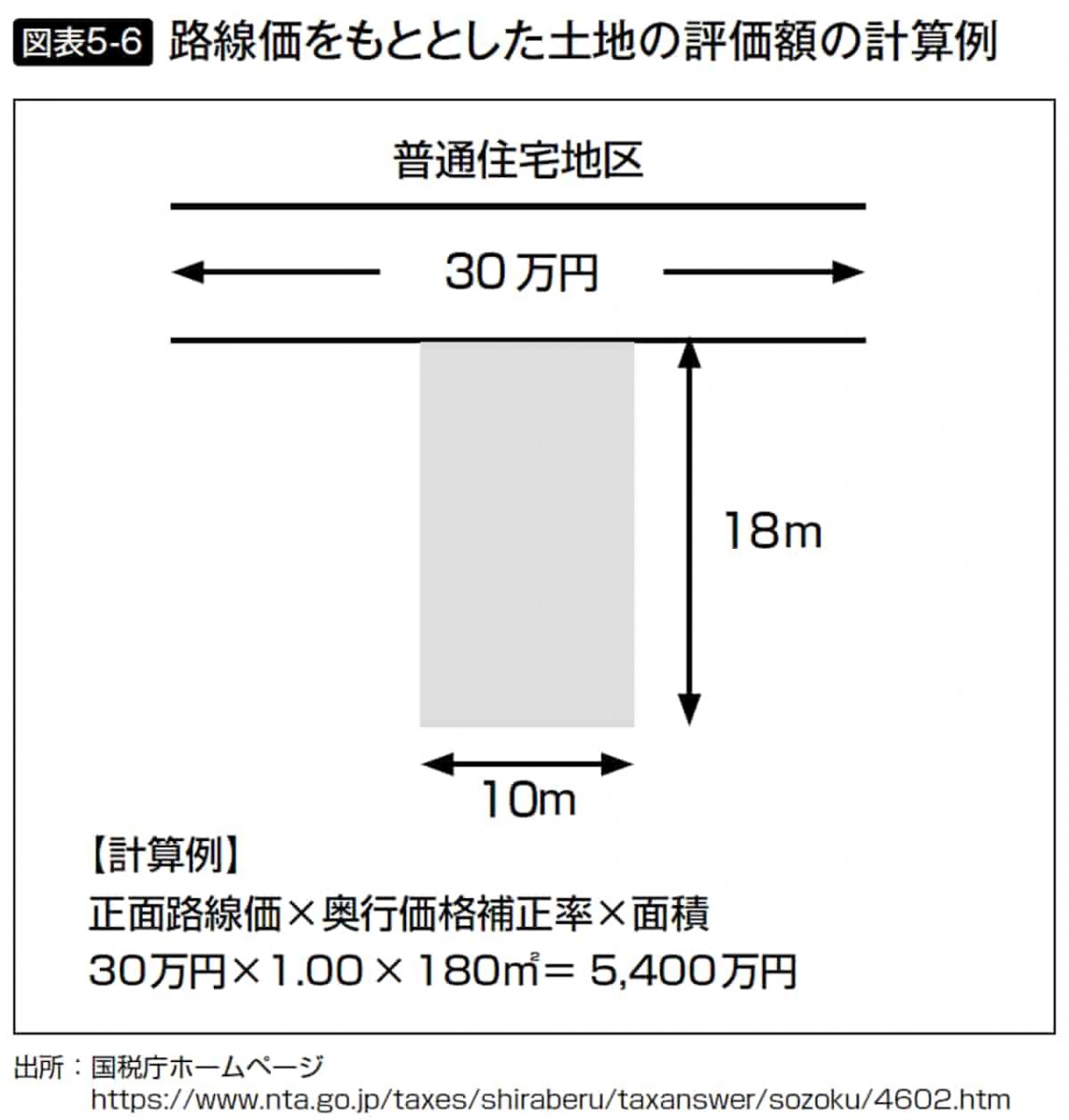

一方、市街地にある土地については、路線価を用いて評価計算を行うのが一般的です。路線価とは、国税庁が道路ごとに設定している「1㎡あたりの価格」を意味します。

たとえば路線価20万円の道に接している土地を200㎡もっていたとしましょう。この場合、20万円×200㎡=4000万円をベースとして、あとは土地の形状や利用状況などによって調整を加えます。

また、路線価が設定されていない地域もあり、こちらは「倍率地域」と呼ばれています。倍率地域の場合、土地の固定資産税評価額に、国税庁が定める倍率を掛けると、評価額が算出されます。

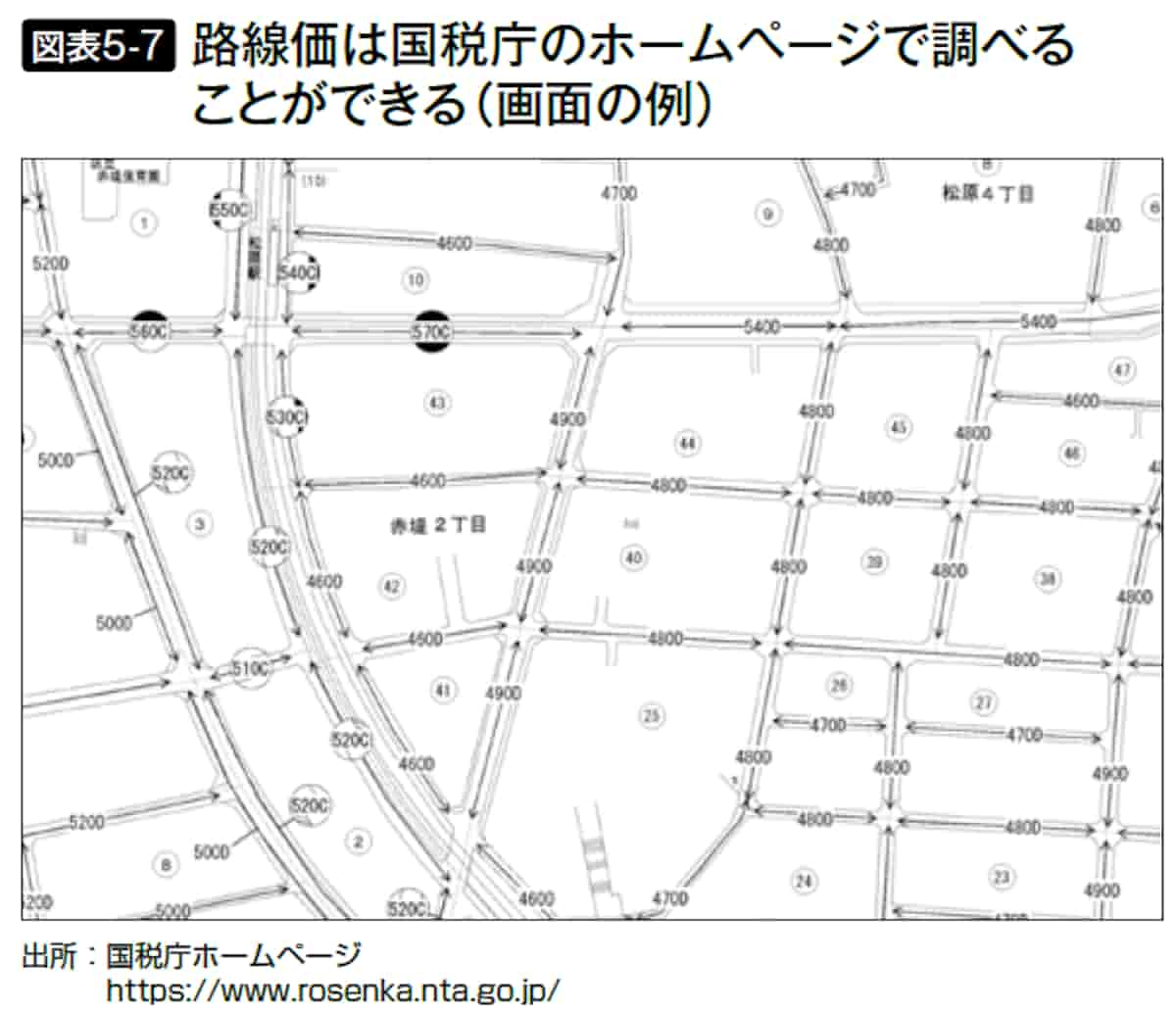

路線価などの情報は、国税庁ホームページで「路線価図」として毎年7月1日に公開されています。路線価図は地図のようになっていて、路線価や倍率などを調べることができます。

不動産の評価額の計算方法は複数ありますが、基本的には時価の8割程度になるよう設定されています。ということは1億円で不動産を購入すると、相続税を計算するときには8000万円ほどの評価額になるということです。

現金や預貯金としてもっていたら1億円の財産として相続税がかかるところを、不動産に換えるだけで2割ほど下げられるので、相続税の節税につながるのです。

購入した家や土地を賃貸すれば、さらに評価額を下げることができます。これは、家を借りている人の権利(借家権)や、土地を借りている人の権利(借地権)を差し引いて、評価計算をするというルールによるものです。

どれくらい減額されるのかは、土地の所在地によって変わります。借地権の割合は

30~90%の範囲で決まっているので、この割合が多い場所ほど、評価額が下がる割合が高くなります。

たとえば借地権割合が70%の場所で宅地を貸し出せば、評価額は30%に落ちますから、所有する不動産を遊ばせるのではなく、人に貸すことで相続税の節税に役立ちます。

THE21の詳細情報

アクセスランキング(週間)

更新:03月13日 00:05

- 高血圧改善に必要な運動量は? 専門医が警告する「ハードな運動」のリスク

- 血圧を下げる「カリウムが豊富な食材」とは? 高血圧専門医が解説

- 医師が語る、40代からの健康診断で必ずチェックすべき「4つの数値」

- 億万長者になるには? 「稼ぐ人の習慣」を学ぶための書籍3選

- 高血圧専門医が教える「ほんの少しの意識」で降圧が優位に進む2つの秘策

- 誰でも「話の面白い人」になれる8つのテクニック

- 「街」への早めの住み替えで健康寿命を延ばそう。人生100年時代、住まいの常識もアップデートを!

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- 血圧を下げるには減塩だけでは不十分? 医師が語る「カリウム摂取」の重要性

- 年間配当200万円超を達成した投資家が保有する「高配当株トップ10」