低リスクで安定的!「債券」投資入門

「守る」なら個人向け国債、「増やす」なら社債か外債

国や企業などの発行体にお金を「貸付」するという形式の投資である債券。発行体倒産のリスクはあるものの、おおむねローリスク・ローリターンと言える。では、具体的にはどんな点に注意し、どれを選べばいいのか。ファイナンシャルプランナーのやがら純子氏に教えていただいた。(取材・構成=杉山直隆)

低リスクで安定的に運用できるのが魅力

資産運用のために投資をしたいが、できるだけリスクを減らしたい。そんな人に活用していただきたいのが「債券」です。

債券とは、国や一般企業などが、投資家から事業資金を借りるために発行する証書のことです。国が発行する国債や地方自治体が発行する地方債などの「公債」と、一般企業が発行する「社債」の二つがあり、いずれも証券会社で購入できます。

特徴は、他の金融商品と比べると、低リスクで安定的に資金を運用できることです。

「発行体が、皆から集めたお金で事業をして、決められた日にお金を支払う」という点では株式と似ていますが、株式は「事業でたくさん儲かったらたくさん分配するけど、儲からなかったら1円も払わないこともある」のに対し、債券は、「事業が儲からなくても、約束した利率の分は必ず支払う」点が異なります。つまり、発行体がよほど潰れそうにならない限りは、確実に利益が得られるのです。

また債券も株式と同じく、値上がりしたら売って、売却益を得ることもできます。買ったときより値下がりした場合は、売らずに満期まで持っていれば、利息と額面金額は戻ってきます。

ただし、株式よりも値動きが小さく、現在、年利率0%台のものも多いので、大きなリターンは期待できません。

この特徴を活かして、「リスクを抑えたいお金はローリスク・ローリターンの債券に投資し、リスクをとってもいいお金はハイリスク・ハイリターンの株式に投資する」というように、他の金融商品と組み合わせれば、リスクを分散させながら、手持ちの資金をバランスよく運用できるでしょう。

また、満期日が決まっているので、「この用途で使いたいので、いついつまでに手元に戻したい」というお金を運用するのにも適しています。

個人向け国債よりはネット預金のほうがいい!?

では、具体的にどの債券を選ぶべきでしょうか。お金を「守る」か積極的に「増やす」か、目的によっても変わってきます。

最もリスクが低く、「守る」目的に適している債券は、「個人向け国債」です。特徴は、日本国が発行しているので破綻の心配が限りなく小さいことと、1万円から買えること。個人向け国債には、変動金利で満期が10年の「変動10年」と、固定金利で満期が3年か5年の「固定3年」「固定5年」の3種類があります。リスクが低いぶん、利率も低く、最近発売されたものは、3種類とも利率が0・05%。ネット銀行の定期預金に負けています。ただし、「変動10年」だけは今後、金利が上がる可能性があるので、買うなら「変動10年」でしょう。

また、地方自治体が発行している「地方債」も、比較的安全性の高い債券です。金利は現在、0%台がほとんどですが、「自分の出したお金で故郷の公共事業が進む」といった社会貢献の醍醐味もあります。自治体のサイトに情報が出ていることがあるので、気になる人は、チェックしてみると良いでしょう。

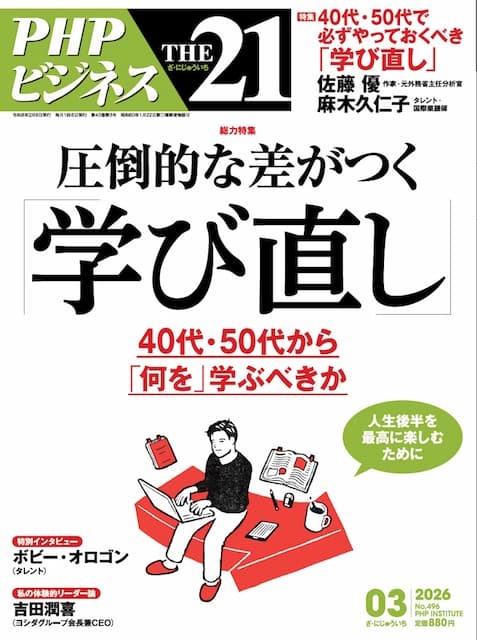

THE21の詳細情報

アクセスランキング(週間)

更新:03月03日 00:05

- 血圧を下げる「カリウムが豊富な食材」とは? 高血圧専門医が解説

- 高血圧専門医が教える「ほんの少しの意識」で降圧が優位に進む2つの秘策

- 医師が語る、40代からの健康診断で必ずチェックすべき「4つの数値」

- 認知症は50代から始まる?専門医が勧める「思考力の衰えを抑える」3つの習慣

- グラウンドワークス「エヴァンゲリオンの版権ビジネスが成功し続けている理由」

- 50代で「腐っていく人」「花開く人」の決定的な違い

- 血圧を下げるには減塩だけでは不十分? 医師が語る「カリウム摂取」の重要性

- 誰でも「話の面白い人」になれる8つのテクニック

- 男性がん罹患率1位...医師が解説する前立腺がん「5つの兆候」

- 日本サッカーはなぜ「地域密着」なのか…23歳の川淵三郎が見たドイツの天然芝の衝撃